Σημαντική μείωση στο ύψος των απαιτήσεων που συνεπάγεται αύξηση ρευστότητας και μείωση εποπτικών κεφαλαίων στα βασικά ευρήματα.

Σημαντική μείωση στο ύψος των απαιτήσεων που συνεπάγεται αύξηση ρευστότητας και μείωση εποπτικών κεφαλαίων στα βασικά ευρήματα.

Η KPMG για τέταρτη συνεχή χρονιά, με σκοπό την ποιοτική μελέτη του κλάδου της Ιδιωτικής Ασφάλισης, πραγματοποίησε ανάλυση των Οικονομικών Καταστάσεων σε επιλεχθέν δείγμα είκοσι (20) εταιρειών ιδιωτικής ασφάλισης για τη χρήση που έληξε την 31 Δεκεμβρίου 2013. Η ανάλυση περιλαμβάνει τον υπολογισμό μιας σειράς σημαντικών αριθμοδεικτών σχετικών με την ασφαλιστική αγορά, που βοηθούν στην κατανόηση της Χρηματοοικονομικής Κατάστασης των ασφαλιστικών εταιρειών της Ελλάδος.

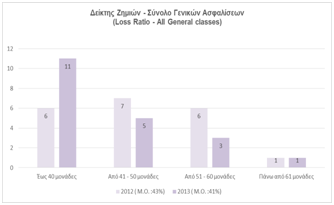

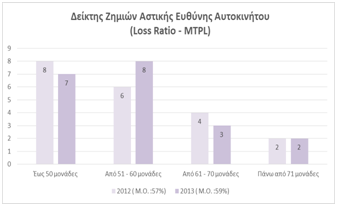

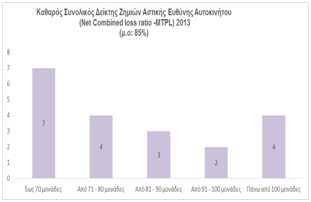

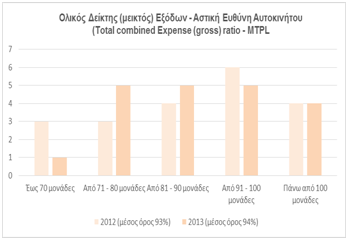

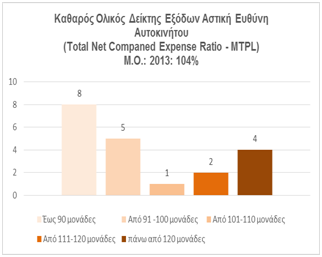

Τα βασικά σημεία της φετινής Ανάλυσης αναφέρονται στη βελτίωση των Ιδίων Κεφαλαίων των επιχειρήσεων μετά και την ολοκλήρωση της ανακεφαλαιοποίησής τους για την κάλυψη των ζημιών που προήλθε από τα Ελληνικά Ομόλογα, τη διατήρηση της υψηλής κερδοφορίας που προήλθε κυρίως από τον κλάδο αυτοκινήτων όπου παρατηρήθηκε σταθεροποίηση του δείκτη Ζημιών σε χαμηλά ακόμη επίπεδα, καθώς και την ανακοπή του υψηλού ρυθμού μείωσης της παραγωγής ο οποίος πλέον λόγω της αύξησης των κλάδων ζωής στο πρώτο 10μηνο του 2014 δείχνει σημάδια σταθεροποίησης στο σύνολό της σύμφωνα και με τα πρόσφατα στοιχεία της Ένωσης Ασφαλιστικών Εταιριών του Οκτωβρίου 2014. Επίσης για πρώτη φορά αναπτύχθηκε ο Συνολικός Δείκτης Ζημιών στο αυτοκίνητο σε καθαρή βάση, όπου προκύπτει σημαντικό περιθώριο κερδοφορίας στο επίπεδο του 85%, αποτέλεσμα που επιβεβαιώνει το λόγο επικέντρωσης των ασφαλιστών στον κλάδο αυτό συμπεριλαμβανομένου και των διεθνών αντασφαλιστικών εταιρειών.

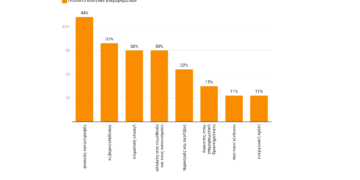

Όπως προκύπτει από την ανάλυση, παρατηρήθηκε αύξηση στον τομέα των απαιτήσεων από ασφάλιστρα παρά το γεγονός ότι υπήρχαν προσδοκίες για αντίθετα αποτελέσματα. Οι πρόσφατες εποπτικές αλλαγές στις αρχές του 2014 αλλά κυρίως η νεότερη νομοθετική ρύθμιση σχετικά με την προείσπραξη των ασφαλίστρων, αναμένεται να επιφέρουν ριζικές αλλαγές στη διαχείριση των απαιτήσεων ιδιαίτερα στους κλάδους του αυτοκινήτου. Η υλοποίηση του νέου πλαισίου φαίνεται ακόμη ότι δεν είναι καθολική, καθώς απαιτεί προσαρμογές κυρίως στις σχέσεις με τους πράκτορες και δευτερευόντως στα πληροφοριακά συστήματα.

Όπως αναφέρει ο κ. Φίλιππος Κάσσος, Αν. Γενικός Διευθυντής στο Ελεγκτικό Τμήμα Ασφαλιστικών Επιχειρήσεων της KPMG, «Η εμπειρία μέχρι σήμερα από το στάδιο υλοποίησης έχει δείξει ότι υπάρχει σημαντική μείωση στο ύψος των απαιτήσεων που συνεπάγεται αύξηση ρευστότητας και μείωση εποπτικών κεφαλαίων, επιβάρυνση των εταιρειών από την υπογραφή ιδιωτικών συμφωνητικών (χαρτόσημα, φόροι τόκων, προεξόφληση κλπ.), αυξημένος κίνδυνος επισφάλειας λόγω εξάλειψης της ανοιχτής πίστωσης και μικρές μετατοπίσεις παραγωγής. Ωστόσο θεωρούμε ότι η μακροχρόνια επίπτωση από τις αλλαγές αυτές είναι στο επίπεδο της εμπιστοσύνης πελατών (customer loyalty), όπου σταδιακά η ευθύνη αυτή οδηγείται αποκλειστικά στις ασφαλιστικές εταιρείες από τους διαμεσολαβητές και συνεπώς εκτιμούμε ότι η προσοχή των ασφαλιστικών εταιρειών θα πρέπει να επικεντρωθεί σε αυτό το πεδίο».

.gif?rand=1169)