Η επίτευξη των οικονομικών στόχων είναι κάτι που απασχολεί πολλούς από εμάς στην καθημερινότητά μας. Είτε θέλουμε να κάνουμε κάποια μεγάλη αγορά, είτε μας ενδιαφέρει να αποκτήσουμε κάποιο σπίτι ή αυτοκίνητο, να στηρίξουμε την οικογένειά μας ή απλά να έχουμε ένα κεφάλαιο για άνετη ζωή στην τρίτη ηλικία, οι κινήσεις που θα κάνουμε τώρα θα επηρεάσουν κατά πολύ το μέλλον μας.

Ακούμε συχνά για επενδύσεις και αποταμίευση, και η αγορά πλέον προσφέρει πολλούς τρόπους για να διαχειριστούμε τα χρήματά μας και να έχουμε απόδοση από αυτά. Σίγουρα θα έχεις ακούσει συχνά τη λέξη “ομόλογα” στις ειδήσεις, ειδικά κατά την περίοδο της κρίσης και στα οικονομικά νέα.

Ειδικά τον τελευταίο καιρό ακούμε συχνά ότι οι επενδύσεις σε κρατικά ομόλογα και η αποταμίευση σε καταθετικούς λογαριασμούς έχουν μικρή απόδοση. Τι σημαίνει αυτό για τις επενδύσεις; Σε αυτό το άρθρο θα μιλήσουμε για τα ομόλογα, πώς υπολογίζεται η αξία τους και πώς μπορείς να επενδύσεις σε αυτά.

Τι είναι τα ομόλογα

Ας πάρουμε τα πράγματα από την αρχή. Ακούς συχνά τη λέξη “ομόλογα” στις ειδήσεις, αλλά ξέρεις πρακτικά τι σημαίνει και τι περιγράφει; Τα ομόλογα χωρίζονται σε κρατικά και εταιρικά και εδώ θα επικεντρωθούμε κυρίως στα κρατικά.

Ένα κρατικό ομόλογο ουσιαστικά αποτελεί δανειακή σύμβαση μεταξύ ενός κράτους και επενδυτών. Όταν ένα κράτος θέλει να χρηματοδοτήσει δαπάνες, εκδίδει ομόλογα που πωλούνται μέσω των χρηματιστηρίων τα οποία προσφέρουν απόδοση σε τακτά χρονικά διαστήματα – η οποία ονομάζεται κουπόνι – ή συνολικό τόκο στη λήξη της σύμβασης. Η λήξη του ομολόγου εξαρτάται από τις ανάγκες δανεισμού της κυβέρνησης και τα ομόλογα μπορούν να έχουν διάρκεια από 1 έως και 100 χρόνια.

Με βάση αυτές τις παροχές οι κυβερνήσεις προσελκύουν επενδυτές και είναι υποχρεωμένες να επιστρέψουν στους κατόχους των ομολόγων ολόκληρο το αρχικό ποσό που δανείστηκαν. Αυτό είναι γνωστό και ως ονομαστική αξία του ομολόγου (face value).

Κάτι που είναι καλό να γνωρίζεις για τα ομόλογα είναι ότι ένας κάτοχος δεν υποχρεούται να κρατήσει το ομόλογο μέχρι τη λήξη του, αλλά μπορεί να το πουλήσει ανά πάσα στιγμή. Όμως δεν θα το πουλήσει στην ονομαστική του αξία αλλά στην τρέχουσα τιμή της αγοράς. Αυτό σημαίνει ότι θα τα πουλήσει με ζημία (discount) είτε με κέρδος (premium).

Aπόδοση Ομολογων (Yield)

Κάτι που ενδιαφέρει ιδιαίτερα τους επενδυτές, όπως είναι φυσικό, είναι η απόδοση των ομολόγων. Όμως είναι μια αρκετά σημαντική έννοια την οποία αξίζει να εξηγήσουμε λίγο παραπάνω, καθώς μπορεί να γίνει δύσκολα αντιληπτή από κάποιον που δεν έχει βαθιά γνώση στα οικονομικά.

Ενώ έχουμε συνηθίσει στις μετοχές, για παράδειγμα, ότι η απόδοση αυξάνεται όσο αυξάνεται η τιμή, στην περίπτωση των ομολόγων ισχύει το αντίθετο. Ουσιαστικά, η απόδοση του ομολόγου (yield) μειώνεται όσο αυξάνεται η τιμή του. Υπάρχει διαφορά μεταξύ της απόδοσης του ομολόγου και της απόδοσης του κουπονιού (coupon), το οποίο αναφέρεται στον τόκο που καταβάλλεται από την κυβέρνηση.

Επιτόκια Ομολόγων

Εφόσον η αποδόσεις των ομολόγων αλλάζουν με βάση τις διακυμάνσεις της αγοράς, είναι σημαντικό να γνωρίζεις πώς επηρεάζονται οι τιμές. Ένα βασικό στοιχείο που επηρεάζει τις τιμές των ομολόγων περισσότερο είναι τα επιτόκια των Κεντρικών Τραπεζών.

Ουσιαστικά, τα επιτόκια έχουν αντίστροφη σχέση με την τιμή των ομολόγων. Άρα όταν αυξάνονται τα επιτόκια μειώνεται η τιμή των ομολόγων και με τη σειρά της αυξάνεται η απόδοσή τους.

Καθώς ο ρόλος των κεντρικών τραπεζών είναι ο έλεγχος του πληθωρισμού, χρησιμοποιούν εργαλεία για να διατηρείται ο πληθωρισμός σε ένα αποδεκτό επίπεδο και οι τιμές αντίστοιχα σταθερές. Ένα από τα εργαλεία που χρησιμοποιούν για αυτόν τον σκοπό είναι και τα επιτόκια, τα οποία αυξάνονται ή μειώνονται ανάλογα με τις απαιτήσεις.

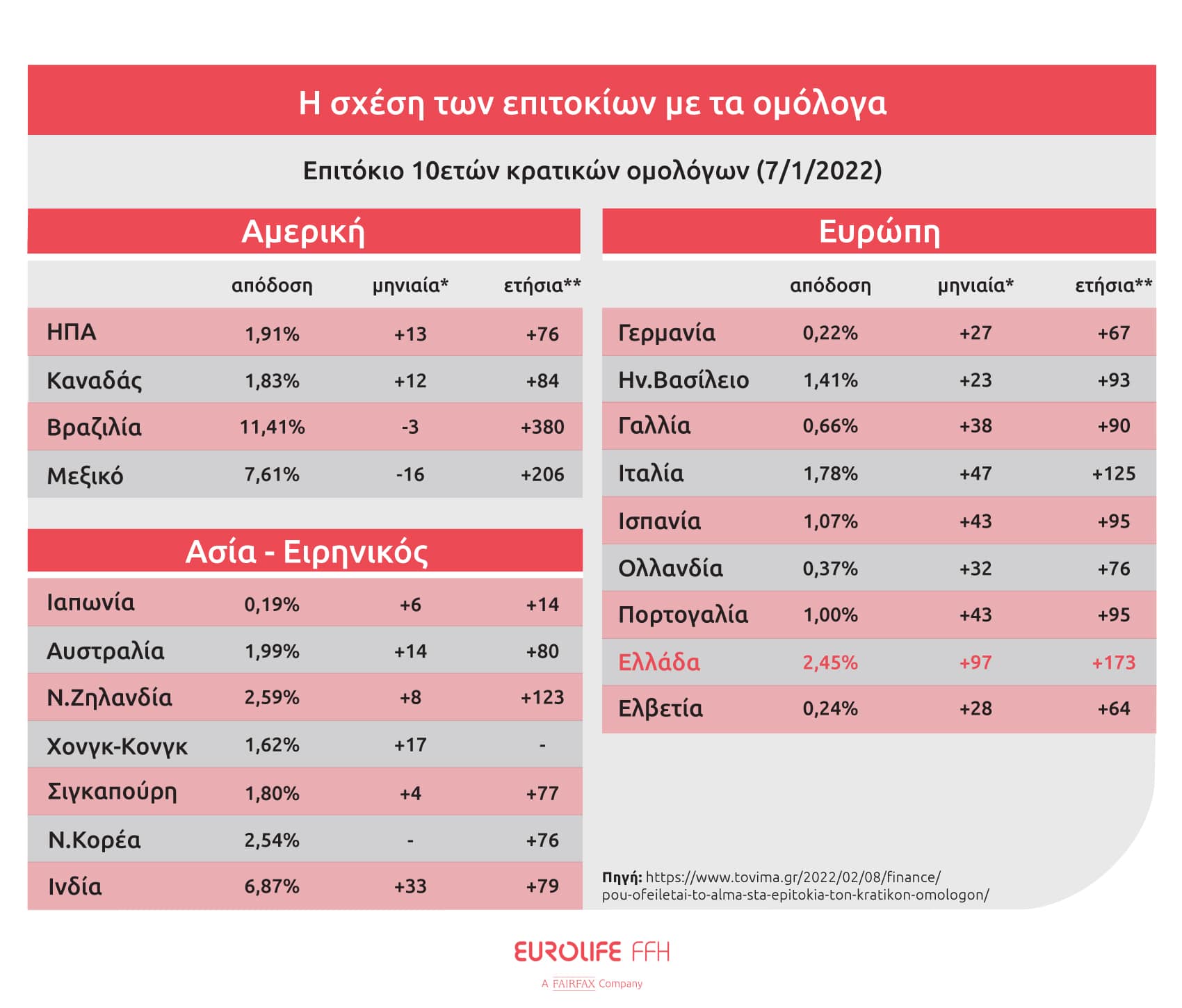

Όπως βλέπουμε και στον παρακάτω πίνακα, τα επιτόκια πολλών κρατικών ομολόγων βρίσκονται σε αυξητική τάση.

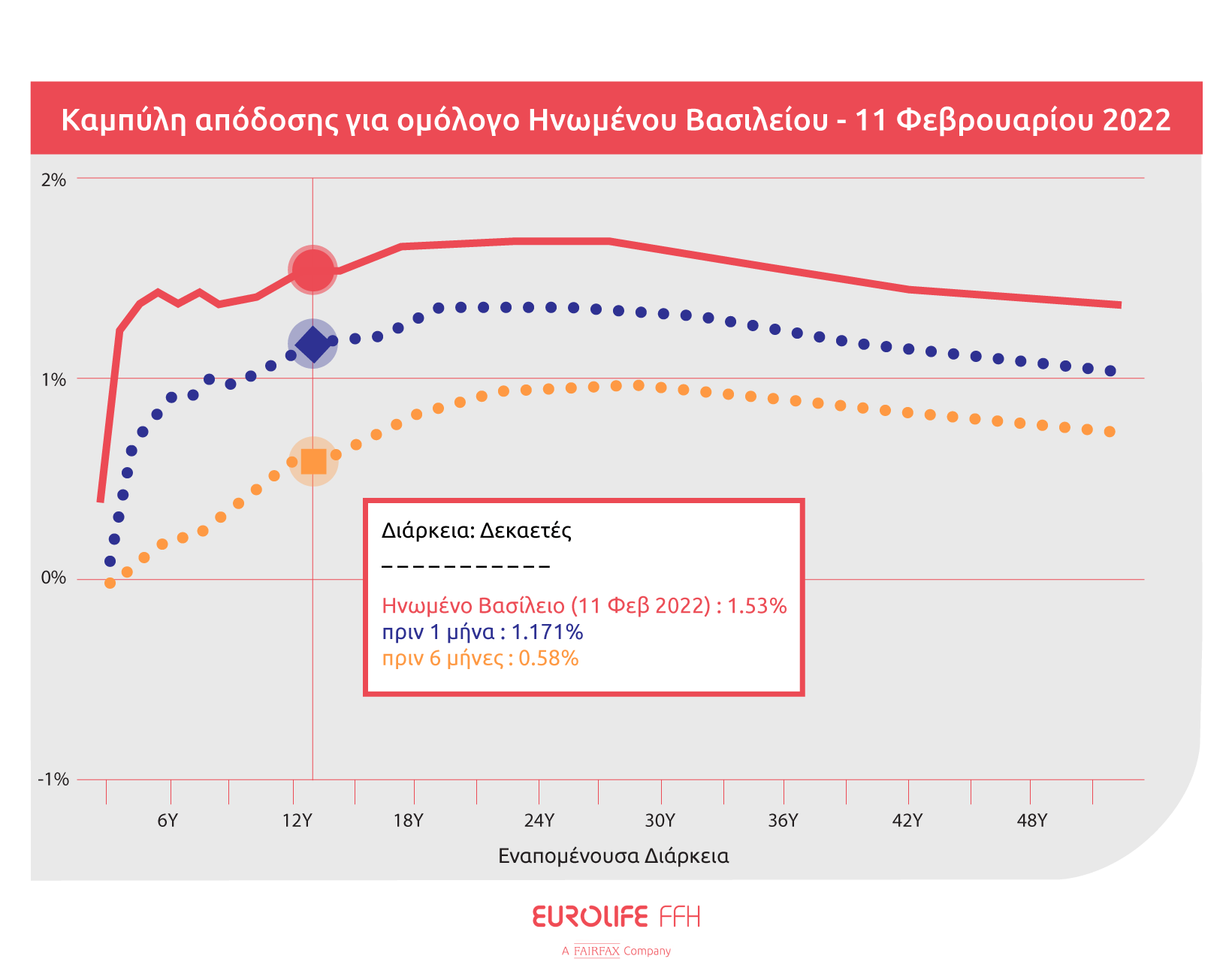

Για να δούμε ένα πιο συγκεκριμένο παράδειγμα, έστω ότι είχες αγοράσει ένα 10ετές κρατικό ομόλογο του Ηνωμένου Βασιλείου. Πριν 6 μήνες η απόδοση ήταν πιο χαμηλή (στο 0,58%), ενώ υπάρχει αυξητική τάση και τώρα η απόδοση έχει φτάσει το 1,53%, σημειώνοντας αύξηση 164%.

Είδαμε λοιπόν κάποιες πληροφορίες για τα ομόλογα, πώς υπολογίζεται η απόδοσή τους και πώς διαμορφώνεται η τάση της αγοράς όσον αφορά τα επιτόκια. Πώς όμως μπορείς να αγοράσεις ομόλογα αν σε ενδιαφέρει αυτού του είδους η επένδυση;

Αγορά Ομολόγων

Μπορεί ένας ιδιώτης να αγοράσει απευθείας κάποιο κρατικό ομόλογο; Δύσκολο. Όπως είδαμε, τα ομόλογα εκδίδονται από κυβερνήσεις και η διαδικασία απευθείας αγοράς τους μπορεί να είναι περίπλοκη. Συνήθως ο μεγαλύτερος όγκος των κρατικών ομολόγων αγοράζεται από μεγάλους θεσμικούς επενδυτές, άρα δεν υπάρχουν πολλές εύκολες πλατφόρμες αγοράς ομολόγων για ιδιώτες.

Υπάρχουν κάποιες πλατφόρμες μέσω των οποίων μπορεί κανείς να αγοράσει και να διαχειριστεί ομόλογα, παρακολουθώντας την εξέλιξή τους. Όμως εκεί είναι σημαντικό να έχει γνώσεις και να μπορεί να παρακολουθήσει την οικονομική επικαιρότητα έτσι ώστε να γνωρίζει πώς επηρεάζεται η απόδοση των ομολόγων του. Μόνο έτσι θα μπορεί να λάβει την καλύτερη απόδοση και να πουλήσει το ομόλογο αν χρειαστεί.

Όμως υπάρχουν κι άλλες λύσεις για όποιον ενδιαφέρεται να ασχοληθεί με τις επενδύσεις, καθώς προσφέρονται σχήματα με ποικιλία επενδυτικών προϊόντων (όπως μετοχές, αμοιβαία κεφάλαια, ομόλογα, κ.α.) που μπορούν να ανταποκριθούν στις ανάγκες του κάθε επενδυτή. Τα ασφαλιστικά επενδυτικά προγράμματα όπως το My Investment Plan έχουν συγκεκριμένη δομή και διαχείριση έτσι ώστε να προσφέρουν τις καλύτερες δυνατές αποδόσεις με ευελιξία και τεχνογνωσία.

Το πρόγραμμα My Investment Plan της Eurolife FFH

Το My Investment Plan συνδυάζει την ασφάλιση με τις επενδύσεις. Πιο συγκεκριμένα, πρόκειται για ασφάλιση ζωής που συνδέεται με επενδύσεις (Unit Linked), και σου δίνει τη δυνατότητα να επιλέξεις μεταξύ 5 διαφορετικών επενδυτικών στρατηγικών, με βάση το δικό σου προφίλ ρίσκου.

Πιο αναλυτικά, το πρόγραμμα προσφέρει:

- Ευελιξία πληρωμών: ορίζεις το ασφάλιστρο με βάση την οικονομική σου δυνατότητα, αλλά και τη συχνότητα των πληρωμών οι οποίες γίνονται και με πάγια εντολή μέσω της τράπεζας. Υπάρχει επίσης η δυνατότητα προσαρμογής των ασφαλίστρων αν αλλάξουν τα οικονομικά σου δεδομένα.

- Διαφοροποιημένο χαρτοφυλάκιο: τα αμοιβαία κεφάλαια που προσφέρονται εξασφαλίζουν ευρεία διασπορά σε πολλές κατηγορίες. Η επένδυση σε βάθος χρόνου διασφαλίζει τα χρήματά σου από τις διακυμάνσεις της αγοράς.

- Προστασία για την οικογένειά σου: το πρόγραμμα περιλαμβάνει ασφάλεια ζωής έτσι ώστε σε περίπτωση απροόπτου να καταβληθεί στην οικογένειά σου το ασφαλισμένο κεφάλαιο αλλά και η τρέχουσα αξία του λογαριασμού επένδυσής σου.

Ουσιαστικά μέσω του προγράμματος αυτού έχεις στη διάθεσή σου μια εταιρία διαχείρισης κεφαλαίων που διαχειρίζεται το χαρτοφυλάκιο για σένα και στοχεύει στην καλύτερη δυνατή απόδοση. Μπορείς να διαβάσεις περισσότερα για το πώς λειτουργούν αυτά τα προγράμματα στο άρθρο μας «Τα πλεονεκτήματα των ασφαλιστικών επενδυτικών προγραμμάτων» και στο site της Eurolife FFH.

Και το μεγάλο πλεονέκτημα είναι η ευελιξία! Μέσω του προγράμματος My Investment Plan μπορείς να αλλάξεις την επενδυτική σου στρατηγική έως 2 φορές τον χρόνο χωρίς χρέωση. Ακολουθώντας τις εξελίξεις της αγοράς θα μπορείς να επωφεληθείς από την τεχνογνωσία των ειδικών και να απολαμβάνεις την καλύτερη δυνατή πορεία για το επενδυτικό σου πρόγραμμα.

Οι επενδύσεις δεν είναι μόνο για όσους έχουν μεγάλο κεφάλαιο ή εκτεταμένες γνώσεις για τα χρηματοοικονομικά. Τώρα μπορείς κι εσύ να αποκτήσεις πρόσβαση στον κόσμο των επενδύσεων και να χτίσεις κεφάλαιο για να εκπληρώσεις τους οικονομικούς σου στόχους.

Πηγή: Eurolife FFH Blog