Όσο περνούν τα χρόνια, είναι σημαντικό να γνωρίζεις ότι θα έχεις μια άνετη ζωή ειδικά στην τρίτη ηλικία. Όμως η πραγματικότητα είναι συχνά διαφορετική και η σύνταξη δεν μπορεί πάντα να εξασφαλίσει το βιοτικό επίπεδο που μπορεί να έχεις συνηθίσει.

Μάλιστα, οι συντάξεις αποτελούν μείζον ζήτημα για τις κυβερνήσεις σε όλη την Ευρώπη, καθώς αυξάνεται το προσδόκιμο ζωής (και άρα η διάρκεια ζωής των συνταξιούχων) και παράλληλα αυξάνεται ο αριθμός των ανθρώπων που βγαίνουν στη σύνταξη καθώς η γενιά της δημογραφικης εκρηξης μετά τον Δεύτερο Παγκόσμιο Πόλεμο (οι λεγόμενοι baby boomers) έχουν ξεπεράσει τα 65 έτη σε ηλικία.

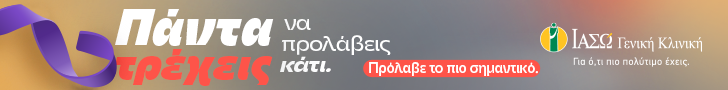

Ενδεικτικά, ενώ το 2000 το ποσοστό του πληθυσμού που ήταν άνω των 65 ετών στην Ελλάδα βρισκόταν στο 16,4%, το 2020 είχε ανέβει στο 22,2%, ενώ το 2040 αναμένεται να αυξηθεί ακόμα περισσότερο και να φτάσει το 32%.

Στον αντίποδα, λόγω υπογεννητικότητας, οι άνθρωποι που βρίσκονται σε παραγωγική ηλικία θα μειώνονται σταθερά τις επόμενες δεκαετίες, ενώ οι απολαβές τους μένουν σταθερές και το κόστος ζωής ανεβαίνει.

Η κατάσταση στην Ελλάδα

Στην Ελλάδα, μέχρι και την πρώτη δεκαετία του 21ου αιώνα και πριν την οικονομική κρίση, οι συντάξεις ήταν αρκετά ελκυστικές, και ως προς το ύψος τους αλλά και ως προς τα κριτήρια με τα οποία δίνονταν. Για παράδειγμα, κάποιες ομάδες ασφαλισμένων, όπως οι γυναίκες με ανήλικο παιδί, μπορούσαν να βγουν στη σύνταξη από την πέμπτη δεκαετία της ζωής τους.

Όσον αφορά το ύψος της σύνταξης, σύμφωνα με τα επίσημα στοιχεία της Παγκόσμιας Τράπεζας για το 2008, οι Έλληνες απολάμβαναν το μεγαλύτερο ποσοστό αναπλήρωσης στον αναπτυγμένο κόσμο. Επιπλέον, μια μεγάλη μερίδα των συνταξιούχων λάμβαναν και ένα εφάπαξ ποσό με την συνταξιοδότηση, το οποίο σε ορισμένες περιπτώσεις ήταν αρκετό για την αγορά μιας κατοικίας.

Ακόμα και στα χρόνια της κρίσης, όπου έγιναν σημαντικές περικοπές σε μισθούς και συντάξεις, οι περικοπές των μισθών ήταν μεγαλύτερες από εκείνες των συντάξεων, ενώ από τις συντάξεις μειώθηκαν περισσότερο οι υψηλές και όχι οι μεσαίες και χαμηλές. Σύμφωνα με τη “Μελέτη Επάρκειας Συντάξεων” του Υπουργείου Εργασίας, τίθεται θέμα βιωσιμότητας του ασφαλιστικού εφόσον το επίπεδο των μισθών είναι χαμηλότερο από τις καταβαλλόμενες συντάξεις.

Πρόσβαση στη σύνταξη για τις επόμενες γενιές

Σήμερα, όλα αυτά φαντάζουν σαν ένα μακρινό όνειρο για τους εκπροσώπους της Generation X (41-55 ετών), ενώ οι millennials (26-40 ετών) έχουν αποδεχτεί πως είτε δεν πρόκειται να πάρουν ποτέ σύνταξη, είτε η σύνταξη που θα πάρουν από τον δημόσιο φορέα ασφάλισης δεν θα είναι αρκετή για να ικανοποιήσει τις βασικές ανάγκες τους.

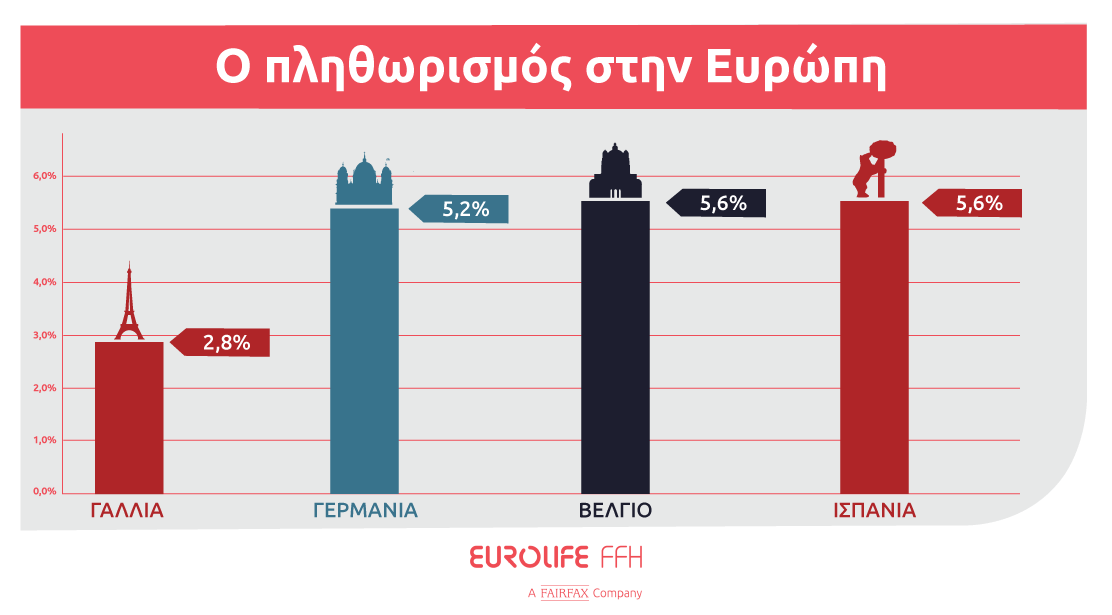

Στα παραπάνω ζητήματα βιωσιμότητας έρχεται να προστεθεί και το πρόβλημα του πληθωρισμού, το οποίο φαίνεται πως ήρθε για να μείνει. Παρότι φαινόταν ότι το πρόβλημα θα ήταν παροδικό λόγω της πανδημίας, οι αυξήσεις είναι έντονες και από τις δύο πλευρές του Ατλαντικού. Στο τέλος της περασμένης χρονιάς ο πληθωρισμός στις Ηνωμένες Πολιτείες είχε φτάσει το 6,2%, ενώ στην ευρωζώνη ο πληθωρισμός έσπασε ρεκορ εικοσαετίας φτάνοντας στο 4,9%. Στη χώρα μας, τον περασμένο Ιανουάριο ο πληθωρισμός έφτασε το 6,2%, καταρρίπτοντας ρεκόρ 25ετίας.

Τα τελευταία 20 περίπου χρόνια, από την αρχή του ευρώ ο πληθωρισμός ήταν χαμηλός έως και αρνητικός κατά τη διάρκεια της κρίσης. Άρα οι μισθοί δεν είχαν μεγάλη διαφοροποίηση κατά τη διάρκεια αυτής της περιόδου. Όμως η αύξηση του πληθωρισμού δεν επηρεάζει μόνο τις τιμές των προϊόντων αλλά και την αξία των χρημάτων και των αποταμιεύσεων.

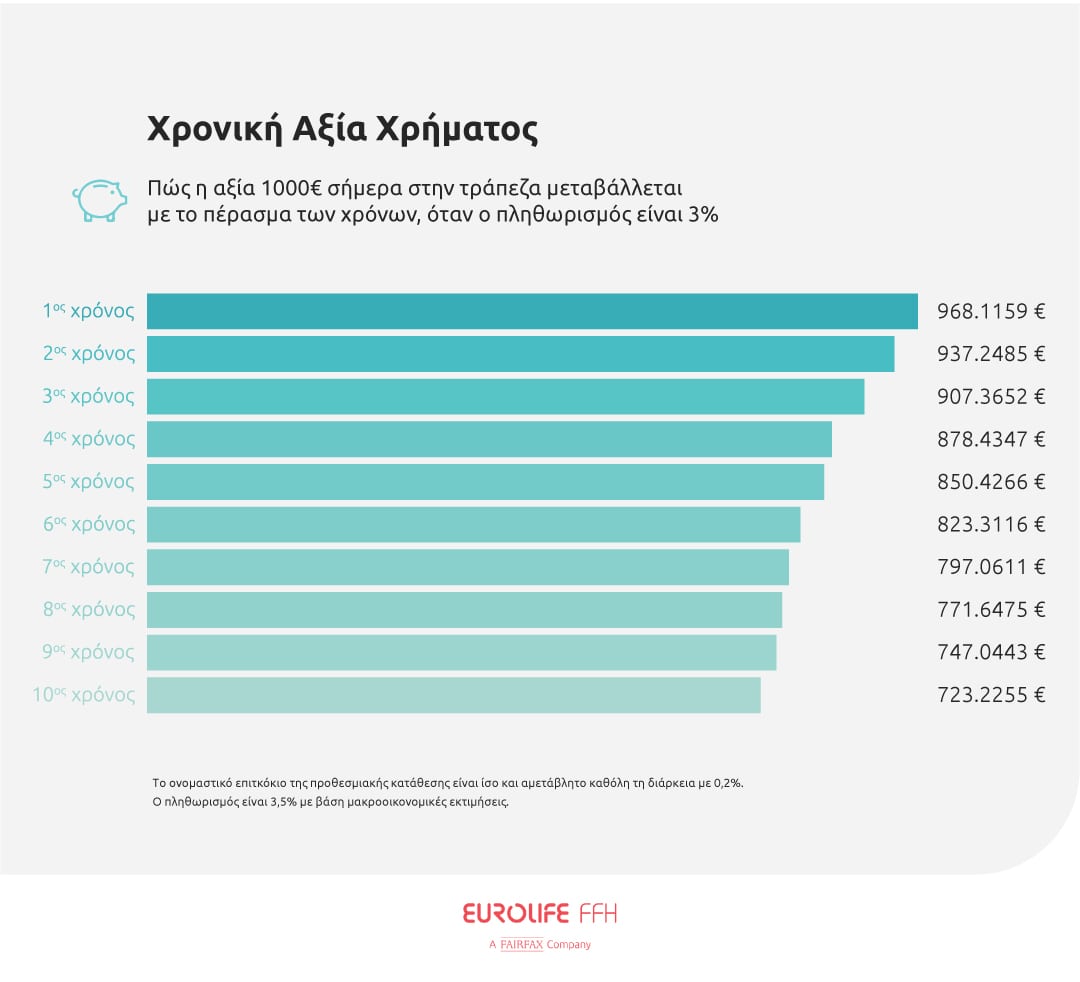

Για παράδειγμα, αν ο πληθωρισμός βρίσκεται στο 3%, μπορούμε να δούμε τι επιπτώσεις έχει αυτό σε ένα χρηματικό ποσό των 1.000 ευρώ με την πάροδο των χρόνων, με βάση το παρακάτω γράφημα.

Αυτές οι επιπτώσεις του πληθωρισμού επηρεάζουν και την ανταποδοτική σύνταξη, καθώς βασίζεται στον μέσο όρο των μικτών αποδοχών σε όλη τη διάρκεια του εργασιακού βίου (κατ’ελάχιστο 40 χρόνια). Άρα σε μερικές δεκαετίες από τώρα υπάρχει το ρίσκο οι εισφορές να απαξιωθούν λόγω πληθωρισμού και κατ’ επέκταση να επηρεαστεί και το ποσό της σύνταξης που θα λάβει ένας ασφαλισμένος.

Τα καλά νέα είναι ότι υπάρχουν λύσεις για να εξασφαλίσει η γενιά των millennials μια άνετη συνταξιοδότηση. Πριν τις δούμε όμως, καλό είναι να δούμε με λεπτομέρεια πώς υπολογίζεται η σύνταξη με το υπάρχον σύστημα και τις προσδοκίες που μπορεί να έχει ένας εργαζόμενος σήμερα για την σύνταξη που θα πάρει στο τέλος της εργασιακής του πορείας.

Πως υπολογίζεται η σύνταξη

Καταρχήν, ας δούμε το πότε μπορεί κάποιος να συνταξιοδοτηθεί:

Εάν κάποιος έχει καταφέρει να συμπληρώσει 40 έτη ασφάλισης, μπορεί να πάρει σύνταξη από το 62ο έτος της ηλικίας του, ενώ με λιγότερα από 40 έτη, μπορεί κάποιος να συνταξιοδοτηθεί από το 67ο έτος της ηλικίας του.

Το ύψος της σύνταξης που θα λάβει ένα μισθωτός ορίζεται από το άθροισμα της εθνικής και της ανταποδοτικής σύνταξης, μείον των νόμιμων φόρων και κρατήσεων.

Τι κρατήσεις έχουν οι συντάξεις

Εθνική σύνταξη

Η εθνική σύνταξη ορίζεται σε 384 ευρώ μηνιαίως για όσους έχουν συμπληρώσει τουλάχιστον 20 έτη ασφάλισης, με το ποσό της εθνικής σύνταξης να βαίνει μειούμενο κατά 2% για κάθε έτος ασφάλισης που υπολείπεται των 20 ετών, εφόσον έχουν συμπληρωθεί τουλάχιστον 15 έτη ασφάλισης.

Ανταποδοτική σύνταξη

Για να βρούμε την ανταποδοτική σύνταξη, θα πρέπει πρώτα να υπολογίσουμε τον μέσο όρο των μικτών αποδοχών μας και στη συνέχεια να πολλαπλασιάσουμε αυτό το πόσο με το ποσοστό αναπλήρωσης, το οποίο εξαρτάται από τα έτη ασφάλισης που έχουμε συγκεντρώσει.

Για τους ελεύθερους επαγγελματίες, αντί του μέσου μισθού, χρησιμοποιούμε την ασφαλιστική κατηγορία που έχει επιλέξει ο ασφαλισμένος, με το 1ο επίπεδο να αποδίδει συντάξιμες αποδοχές 777 ευρώ και το 6ο 2.500 ευρώ αντίστοιχα.

Τόσο για τους μισθωτούς όσο και για τους ελεύθερους επαγγελματίες, πρέπει να αφαιρέσουμε την εισφορά 6% υπέρ του ταμείου ασθενείας, τον φόρο εισοδήματος, την εισφορά αλληλεγγύης και τις λοιπές νόμιμες κρατήσεις.

Οι «παγίδες» του συνταξιοδοτικού συστήματος

Το συνταξιοδοτικό σύστημα όπως περιγράφηκε παραπάνω κρύβει και κάποιες «παγίδες»:

- Όσον αφορά τους μισθωτούς, το ύψος της ανταποδοτικής σύνταξης υπολογίζεται στο μέσο όρο των συντάξιμων αποδοχών καθόλη την διάρκεια του εργασιακού βίου και όχι στον τελευταίο μισθό πριν την σύνταξη, γεγονός που μειώνει σημαντικά το ύψος της. Καθώς για παράδειγμα, πολλοί από εμάς, στον ιδιωτικό τομέα, ξεκινήσαμε να δουλεύουμε είτε σε καθεστώς μερικής απασχόλησης, είτε για το βασικό μισθό τα πρώτα χρόνια του εργασιακού μας βίου.

- Πολλοί μισθωτοί του ιδιωτικού τομέα αμείβονται ένα μέρος του μισθού τους με τα λεγόμενα «μαύρα», δηλαδή με χρήματα που δεν υπόκεινται σε ασφαλιστικές κρατήσεις. Όμως όταν έρθει η ώρα του υπολογισμού του μέσου όρου των αποδοχών, μόνο οι «νόμιμες» απολαβές λαμβάνονται υπόψη.

- Αρκετοί μισθωτοί, υπό το φόβο της ανεργίας, αναγκάζονται να εργάζονται για πολλά χρόνια ως ανασφάλιστοι. Παράλληλα, η περασμένη δεκαετία της οικονομικής κρίσης ανάγκασε πολλούς να αναβάλλουν την απόφαση να μπουν στην αγορά εργασίας, παρατείνοντας τις σπουδές τους ή απλά περιμένοντας μέχρι να βρουν κάτι που ταιριάζει με τις σπουδές τους.

- Για τους ελεύθερους επαγγελματίες, ειδικά για τους νέους, το ύψος των εισφορών μπορεί να είναι απαγορευτικό, ειδικά για τις υψηλότερες ασφαλιστικές κατηγορίες.

- Συνήθως, για τον υπολογισμό της καθαρής σύνταξης δεν λαμβάνουμε υπόψη μας την φορολόγηση, τις κρατήσεις, αλλά και το γεγονός ότι οι συνταξιούχοι λαμβάνουν 12, αντί για 14 μισθούς.

- Μπορεί ο νομοθέτης να μας δίνει το δικαίωμα να βγούμε στην σύνταξη από το 62ο έτος της ηλικίας μας, αλλά ακόμη και εάν έχουμε συγκεντρώσει 40 έτη ασφάλισης, το ποσοστό αναπλήρωσης της ανταποδοτικής σύνταξης φτάνει μόνο το 50%.

Υπολογισμός Σύνταξης; Δες Παραδείγματα

Ας δούμε ένα ενδεικτικό παράδειγμα:

Παράδειγμα 1

Ο Νίκος είναι ιδιωτικός υπάλληλος με καθαρές απολαβές 1.088 ευρώ.

- Είναι 35 ετών, παντρεμένος με 1 ανήλικο παιδί και εργάζεται αδιάλειπτα από το 2006, δηλαδή 15 έτη. Είναι τυχερός γιατί ο πρώτος του μισθός ήταν 950€ και ο μέσος όρος αύξησης των αποδοχών μέχρι σήμερα είναι 1%, κάτι που πιστεύει ότι θα διατηρηθεί μέχρι να πάρει σύνταξη.

- Ο Νίκος θέλει να βγει στην σύνταξη στα 65 του και θέλει να μάθει πόση σύνταξη θα λάβει από τον δημόσιο φορέα ασφάλισης.

➔Καθαρές Αποδοχές σήμερα: 1088€

➔Τελευταίος μισθός πριν βγει στη σύνταξη (1% ετήσια αύξηση): 1.350€

➔Εθνική σύνταξη (με 20 έτη ασφάλισης): +384€

➔Ανταποδοτική σύνταξη (50% ποσοστό αναπλήρωσης με 40 έτη ασφάλισης): +749€

➔Μείον εισφορά 6% υπέρ του ταμείου ασθενείας: -68€

➔Μείον κράτηση σύμφωνα με τις διατάξειςτου Ν. 4093/12: -53€

➔Μείον φόρος εισοδήματος: -50€

Καθαρές συντάξιμες αποδοχές: 962€

Άρα ο Νίκος θα αντιμετωπίσει κατά τα χρόνια της σύνταξης:

- Μηνιαία απώλεια εισοδήματος (διαφορά μεταξύ τελευταίο μισθού και σύνταξης): 388€

- Ετήσια απώλεια εισοδήματος (συμπεριλαμβανομένης της απώλειας 13ου και 14ου μισθού): 7.356€ ή 39% μείωση

Τι θα γίνει όμως εάν στο προηγούμενο παράδειγμα αλλάξουμε λίγο τις μεταβλητές, ώστε να το φέρουμε πιο κοντά στην Ελληνική πραγματικότητα;

Παράδειγμα 2

Ο Διονύσης, όπως και ο Γιώργος, είναι ιδιωτικός υπάλληλος με καθαρές απολαβές 1.088€.

- Είναι και αυτός 35 ετών, παντρεμένος με 1 ανήλικο παιδί, αλλά λόγω της οικονομικής κρίσης παρέτεινε τις σπουδές του μέχρι το 27ο έτος της ηλικίας του, επιλέγοντας να ολοκληρώσει έναν δεύτερο μεταπτυχιακό τίτλο σπουδών.

- Τα 3 πρώτα χρόνια μετά τις σπουδές του, εργαζόταν σε διάφορες ευκαιριακές εργασίες δίχως ένσημα, έχοντας συγκεντρώσει μέχρι σήμερα μόνο 5 έτη ασφάλισης. Σε αντίθεση με τον Γιώργο, ο Διονύσης, με εφόδιο της σπουδές του, αναμένει μια ετήσια αύξηση 2% στις αποδοχές. Το νωρίτερο που μπορεί να βγει στη σύνταξη ο Διονύσης είναι στο 67ο έτος της ηλικίας του με 37 έτη ασφάλιση.

➔Καθαρές Αποδοχές σήμερα: 1088€

➔Τελευταίος μισθός πριν βγει στη σύνταξη (2% ετήσια αύξηση): 1.819€

➔Εθνική σύνταξη (με 20 έτη ασφάλισης): +384€

➔Ανταποδοτική σύνταξη (42,36% ποσοστό αναπλήρωσης με 37 έτη ασφάλισης): +800€

➔Μείον εισφορά 6% υπέρ του ταμείου ασθενείας: -71€

➔Μείον κράτηση σύμφωνα με τις διατάξεις του Ν. 4093/12: -55,65€

➔Μείον φόρος εισοδήματος: -59,5€

Καθαρές συντάξιμες αποδοχές: 998€

Άρα ο Διονύσης θα αντιμετωπίσει κατά τα χρόνια της σύνταξης:

- Μηνιαία απώλεια εισοδήματος (διαφορά μεταξύ τελευταίου μισθού και σύνταξης): 821€

- Ετήσια απώλεια εισοδήματος (συμπεριλαμβανομένης της απώλειας 13ου και 14ου μισθού): 13.490€ ή 53% μείωση

Εξασφαλίζοντας ευημερία στα χρόνια της σύνταξης

Μπορεί όλα αυτά να φαίνονται ως απλά νούμερα, αλλά αφορούν την ζωή μας. Έχεις ποτέ αναρωτηθεί τι ποσό θα λαμβάνεις στη μελλοντική σου σύνταξη και αν αυτό θα είναι αρκετό για να σου εξασφαλίσει την ποιότητα ζωής που επιθυμείς;

Τα παραπάνω παραδείγματα δείχνουν ότι η πραγματικότητα της σύνταξης μπορεί να απέχει σημαντικά από το εισόδημα που λαμβάνει κάποιος στο τέλος της καριέρας του. Φαντάσου να έπρεπε ξαφνικά να τα βγάλεις πέρα με το μισό σου εισόδημα. Δεν είναι μια ευχάριστη σκέψη, όπως δεν θα είναι μια ευχάριστη σκέψη σε 30 χρόνια από σήμερα.

Το ερώτημα είναι, τι μπορούμε να κάνουμε σήμερα, ώστε να μπορέσουμε να αποφύγουμε αυτή τη μεγάλη πτώση στο εισόδημά μας στο μέλλον. Δυστυχώς, μαγικές λύσεις δεν υπάρχουν. Το καλύτερο που μπορείς να κάνεις θα είναι να δημιουργήσεις ένα συμπληρωματικό κεφάλαιο που θα ενισχύσει το εισόδημά σου στα χρόνια της σύνταξης, επενδύοντας ένα μέρος από τα χρήματα που αποταμιεύεις κάθε μήνα.

Υπάρχει ένα επενδυτικό εργαλείο που μπορεί να βοηθήσει με αυτόν ακριβώς τον τρόπο, προσφέροντας μακροχρόνιο επενδυτικό ορίζοντα για τη δημιουργία ενός ικανοποιητικού κεφαλαίου.

Το πρόγραμμα My Investment Plan της Eurolife FFH

Η δημιουργία ενός κεφαλαίου για να εξασφαλίσεις ευημερία στα χρόνια της σύνταξης, συμπληρώνοντας το ποσό που θα λαμβάνεις από το κράτος, μπορεί να φαίνεται δύσκολη υπόθεση, ειδικά με τις υποχρεώσεις της καθημερινότητας να τρέχουν. Γι’αυτό όμως υπάρχει το My Investment Plan της Eurolife FFH, ένα πρόγραμμα τύπου unit linked, με μεσαίο προς μακροχρόνιο ορίζοντα και προοπτική υψηλών αποδόσεων.

Το πρόγραμμα αυτό έχει ως στόχο να σε βοηθήσει να δημιουργήσεις ένα μελλοντικό κεφάλαιο. Ο τρόπος που γίνεται αυτό είναι μέσω συστηματικών καταβολών προσαρμοσμένων στον δικό σου προϋπολογισμό (ελάχιστο μηνιαίο ασφάλιστρο €50), οι οποίες επενδύονται σε αμοιβαία κεφάλαια. Επιπλέον, το πρόγραμμα προσφέρει ευελιξία και σημαντικές παροχές, όπως:

- Επιλογή επενδυτικής στρατηγικής: μπορείς να επιλέξεις ανάμεσα σε πέντε επενδυτικές στρατηγικές, ανάλογα με τις δικές σου ξεχωριστές ανάγκες και το προφίλ ρίσκου με το οποίο αισθάνεσαι άνετα.

- Ευελιξία καταβολών: έχεις τη δυνατότητα να αυξήσεις ή να μειώσεις το καταβαλλόμενο ποσό αν τα οικονομικά σου δεδομένα αλλάξουν, αλλά και να ενισχύσεις το κεφάλαιό σου με έκτακτες καταβολές.

- Δυνατότητα εξαγοράς: σε περίπτωση που το επιθυμείς, μπορείς να εξαγοράσεις το συμβόλαιό σου πριν τη λήξη του προγράμματος (σύμφωνα με τους όρους).

- Προστασία οικογένειας: στην απευκταία περίπτωση απώλειας ζωής του ασφαλισμένου, καταβάλλεται στους δικαιούχους ένα ασφαλισμένο κεφάλαιο και η αξία εξαγοράς του επενδυτικού σκέλους του ασφαλιστηρίου.

- Διαρκής ενημέρωση: μπορείς να ενημερώνεσαι ανά πάσα στιγμή για το πρόγραμμα μέσω της online πλατφόρμας της Eurolife FFH

Τα χρόνια της σύνταξης μπορούν να είναι γεμάτα δημιουργικότητα, δραστηριότητες και όρεξη για ζωή, αντί να φέρνουν ανησυχία και οικονομικές δυσκολίες. Με ένα επενδυτικό πρόγραμμα να σε οδηγεί και συστηματικές καταβολές για μεγάλο χρονικό διάστημα, θα μπορέσεις να ξεπεράσεις τις προκλήσεις της αγοράς και να πετύχεις τους μακροχρόνιους οικονομικούς σου στόχους.

Σήμερα, μπορείς να υπολογίσεις τι κεφάλαιο θα χρειαστείς για να συμπληρώσεις τη σύνταξή σου και πως μπορείς να το δημιουργήσεις αυτό μέσα από ένα επενδυτικό πλάνο με βάση το δικό σου προφίλ.