Μικρές μεταβολές παρουσιάζουν οι εταιρείες της ασφαλιστικής αγοράς όσον αφορά τους κινδύνους που σχετίζονται με την Κεφαλαιακή Απαίτηση Φερεγγυότητας το 2021.

Οι κίνδυνοι που αναλαμβάνουν οι ασφαλιστικές επιχειρήσεις συνδέονται με τις ασφαλιστικές τους εργασίες και με τους κινδύνους στους οποίους εκτίθενται μέσω του επενδυτικού τους χαρτοφυλακίου. Σύμφωνα με την έκθεση Χρηματοπιστωτικής Σταθερότητας της ΤτΕ που δημοσιεύτηκε οι κίνδυνοι των ασφαλιστικών εργασιών για τις επιχειρήσεις που αναλαμβάνουν εργασίες ασφαλίσεων ζωής, εκ της φύσεως των προϊόντων που διαθέτουν, είναι περισσότερο μακροχρόνιοι και επιφέρουν συνήθως μεγαλύτερο επιτοκιακό κίνδυνο και εν γένει κίνδυνο αγοράς.

Στις ασφαλίσεις κατά ζημιών, οι ασφαλιστικοί κίνδυνοι είναι κυρίως βραχυχρόνιοι, αν και σε ορισμένες περιπτώσεις απαιτείται χρόνος μέχρι τον πλήρη διακανονισμό των απαιτήσεων ασφάλισης, και αφορούν κυρίως καταστροφικούς κινδύνους, όπως σεισμού ή πυρκαγιάς. Επιπλέον, τόσο για τις εργασίες ασφαλίσεων ζωής όσο και τις ασφαλίσεις κατά ζημιών, σημαντικοί θεωρούνται ο κίνδυνος αθέτησης αντισυμβαλλομένου, καθώς και ο λειτουργικός κίνδυνος, ο οποίος συνδέεται συνολικά με την, επιτυχή ή μη, επιχειρησιακή λειτουργία της ασφαλιστικής επιχείρησης. Στη χρήση 2021, ο κίνδυνος αγοράς, ο οποίος αφορά κυρίως τους κινδύνους μετοχών και πιστωτικών περιθωρίων, παρουσίασε μικρή αύξηση συγκριτικά με το 2020, ενώ ο ασφαλιστικός κίνδυνος, ο οποίος αφορά κυρίως τον κίνδυνο των ασφαλίσεων κατά ζημιών, παρουσίασε μικρή μείωση. Σημειώνεται ότι η ανάλυση των κινδύνων που παρουσιάζεται στα παρακάτω διαγράμματα αφορά την καθαρή Κεφαλαιακή Απαίτηση Φερεγγυότητας, ήτοι μετά την επίπτωση της αντασφάλισης,94 η οποία είναι σημαντική κυρίως για τους καταστροφικούς κινδύνους (κλάδοι πυρός-σεισμού).

Ανάλυση των κινδύνων των ασφαλιστικών επιχειρήσεων

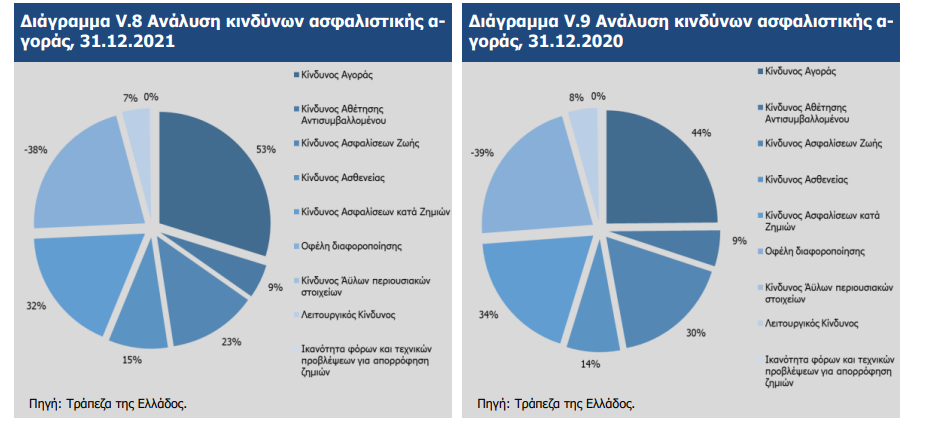

Συγκεντρωτικά, η ανάλυση των κινδύνων για το σύνολο της ελληνικής ασφαλιστικής αγοράς, κατά την 31.12.2021, φαίνεται στο Διάγραμμα V.8

Η αντίστοιχη ανάλυση των κινδύνων για το σύνολο της ελληνικής ασφαλιστικής αγοράς ένα έτος πριν (31.12.2020) φαίνεται στο Διάγραμμα V.9.

Από τη σύγκριση των δύο ανωτέρω διαγραμμάτων παρατηρείται αύξηση εννέα ποσοστιαίων μονάδων για τον κίνδυνο αγοράς, μείωση των κινδύνων ασφαλίσεων ζωής και ασφαλίσεων κατά ζημιών κατά επτά και δύο ποσοστιαίων μονάδων αντίστοιχα, ενώ ο κίνδυνος ασφαλίσεων ασθενείας παρουσίασε οριακή αύξηση.

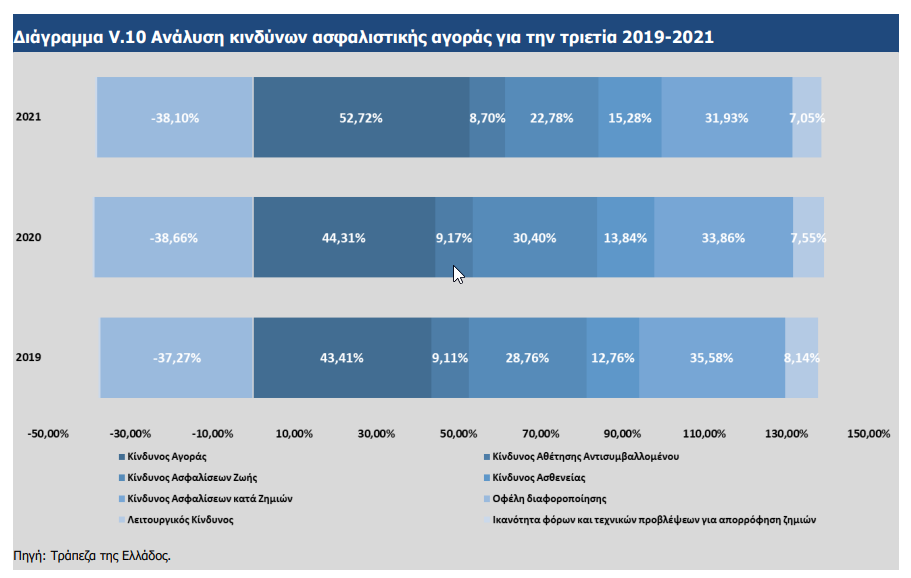

Στο Διάγραμμα V.10 αποτυπώνεται η εξέλιξη των κινδύνων της ασφαλιστικής αγοράς την τελευταία τριετία Την τριετία 2019–2021 παρατηρείται αξιοσημείωτη αύξηση του κινδύνου αγοράς, ενώ μικρή μείωση υπάρχει στους κινδύνους ασφαλίσεων κατά ζημιών και αθέτησης αντισυμβαλλομένου.

Ο λειτουργικός κίνδυνος και ο κίνδυνος ασθένειας παρουσιάζουν μικρότερες διαφοροποιήσεις στην εν λόγω τριετία σε αντίθεση με τον κίνδυνο ασφαλίσεων ζωής που παρουσιάζει αισθητή μείωση. Επιπλέον, δεν παρατηρείται ουσιαστική μεταβολή στο όφελος διαφοροποίησης των σχετιζόμενων κινδύνων.

Ασφαλιστικές επιχειρήσεις κατά ζημιών

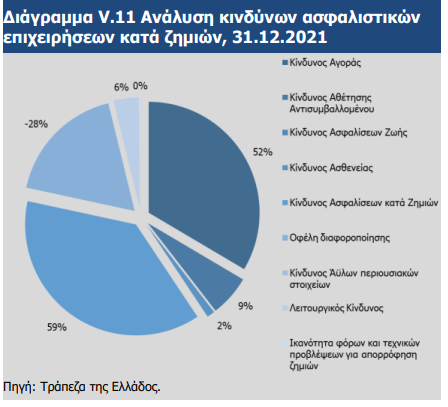

Στις ασφαλιστικές επιχειρήσεις κατά ζημιών, ο μεγαλύτερος κίνδυνος είναι ο ασφαλιστικός, ο οποίος συνεισφέρει κατά 58,87% (από 61,06% το 2020 και 64,19% το 2019) στη διαμόρφωση του προφίλ κινδύνου τους, ενώ ο αμέσως επόμενος αλλά μικρότερος κίνδυνος, είναι ο κίνδυνος αγοράς, ο οποίος συνεισφέρει στη διαμόρφωση του προφίλ κινδύνου τους κατά 52,26% (από 46,24% το 2020 και 43,59% το 2019).

Ο επόμενος κατά σειρά σημαντικότητας κίνδυνος είναι ο κίνδυνος αθέτησης αντισυμβαλλομένου, με συνεισφορά 9,38%, παρουσιάζοντας μείωση σε σχέση με το προηγούμενο έτος (12.05% το 2020), ενώ ο λειτουργικός κίνδυνος παραμένει αρκετά μικρός, περίπου στο 5,72% (από 6,16% το προηγούμενο έτος). Τέλος, τα οφέλη από τη διαφοροποίηση των κινδύνων συνεισφέρουν στη διαμόρφωση του προφίλ κινδύνου τους αφαιρετικά, καθώς μειώνουν τον κίνδυνο κατά 27,77% . Τα ανωτέρω συμπεράσματα αφορούν το σύνολο των ασφαλιστικών επιχειρήσεων κατά ζημιών, ωστόσο η εικόνα διαφοροποιείται σημαντικά μεταξύ των επί μέρους ασφαλιστικών επιχειρήσεων .

Ασφαλιστικές επιχειρήσεις ζωής

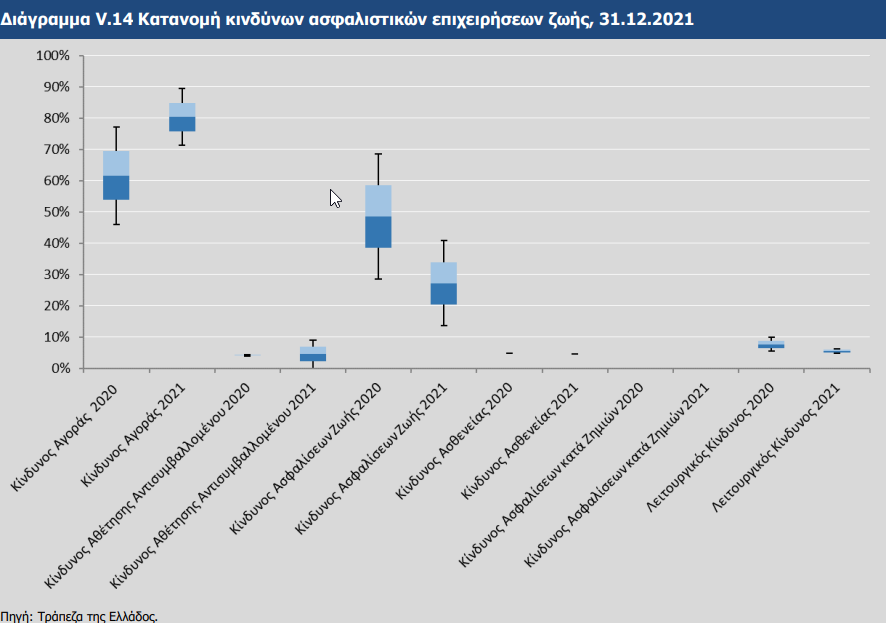

Στις δύο (2) ασφαλιστικές επιχειρήσεις που ασκούν αποκλειστικά ασφαλίσεις ζωής, ο μεγαλύτερος κίνδυνος είναι ο κίνδυνος αγοράς, με ποσοστό 74,34%, παρουσιάζοντας σημαντική αύξηση σε σχέση με το προηγούμενο έτος (50,49%), ενώ ο αμέσως μεγαλύτερος κίνδυνος είναι ο ασφαλιστικός με 36,11% (από 62,81% κατά το προηγούμενο έτος) .

Ο κίνδυνος αθέτησης αντισυμβαλλομένου αυξήθηκε σε 7,52% από 3,94% το προηγούμενο έτος, ενώ ο λειτουργικός κίνδυνος μειώθηκε σε 4,99% από 6,06% το προηγούμενο έτος. Τέλος, ο κίνδυνος ασθενείας κινήθηκε σε αντίστοιχα επίπεδα με το προηγούμενο έτος (3,82% για το 2021 και 4,23% για το 2020). Τα οφέλη από τη διαφοροποίηση των κινδύνων κινούνται σε παρόμοιο επίπεδο με των ασφαλιστικών κατά ζημιών (26,77%).

Τα ανωτέρω συμπεράσματα αφορούν το σύνολο των ασφαλιστικών επιχειρήσεων ζωής, ενώ η εικόνα των κινδύνων μεταξύ των επιμέρους ασφαλιστικών επιχειρήσεων ζωής παρατίθεται στο Διάγραμμα V.14.

Ασφαλιστικές επιχειρήσεις μικτής δραστηριότητας

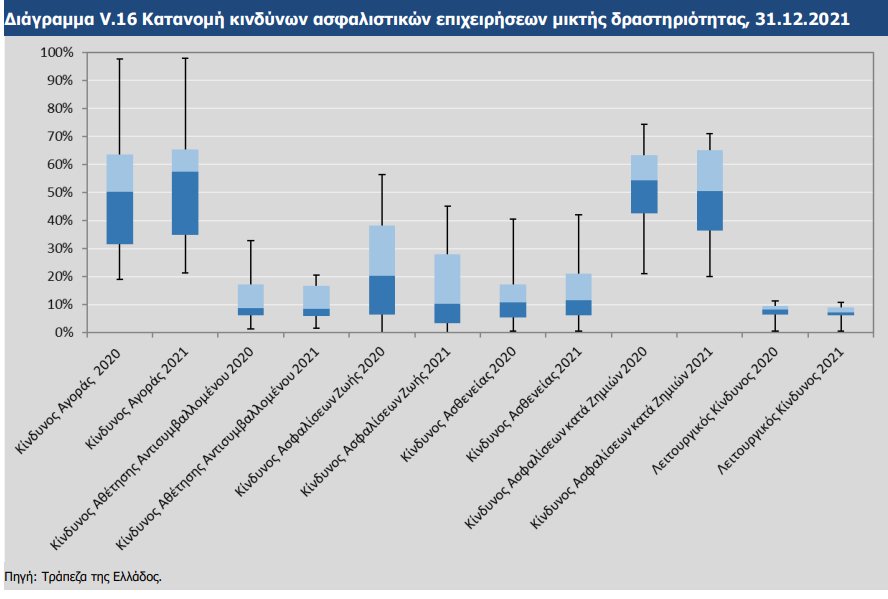

Στις ασφαλιστικές επιχειρήσεις που ασκούν ταυτόχρονα ασφαλίσεις ζωής και κατά ζημιών (ασφαλιστικές επιχειρήσεις μικτής δραστηριότητας), η συνεισφορά των διαφόρων κινδύνων στο προφίλ των κινδύνων τους διαφοροποιείται σημαντικά. Ο μεγαλύτερος κίνδυνος είναι αυτός της αγοράς, καθώς συνεισφέρει κατά 48,29% (από 42,65% το προηγούμενο έτος), ενώ οι ασφαλιστικοί κίνδυνοι κατά ζημιών, ζωής και ασθενείας συνεισφέρουν με ποσοστό 32,21%, 25,42% και 20,91%, με τα αντίστοιχα ποσοστά για το προηγούμενο έτος να είναι 34,09%, 31,19% και 18,55% (Διάγραμμα V.15). Επιπλέον, ο κίνδυνος αθέτησης αντισυμβαλλομένου κινείται σε υψηλά επίπεδα, αν και είναι μειωμένος σε σχέση με τα προηγούμενα έτη (περίπου 8,79% από 9,52% το 2020 και 10,16% το 2019). Τα οφέλη από τη διαφοροποίηση είναι αρκετά σημαντικά (μειώνουν τον κίνδυνο κατά 42,94% περίπου), καθώς οι επιχειρήσεις αυτές έχουν μεγαλύτερες δυνατότητες ανάληψης ασυσχέτιστων ή και, σε ορισμένες περιπτώσεις, αρνητικά συσχετισμένων κινδύνων. Διάγραμμα V.15 Ανάλυση κινδύνων ασφαλιστικών επιχειρήσεων μικτής δραστηριότητας, 31.12.2021

Στο Διάγραμμα V.16 διαφαίνεται η κατανομή των κινδύνων μεταξύ των ασφαλιστικών επιχειρήσεων μικτής δραστηριότητας. Στο Διάγραμμα V.16 αποτυπώνεται η μεγάλη ανομοιογένεια των μικτών ασφαλιστικών επιχειρήσεων που προέρχεται κυρίως από το γεγονός ότι στις επιχειρήσεις μικτής δραστηριότητας εντάσσονται και οι εταιρίες ζωής που αναλαμβάνουν κινδύνους ασθενείας του κλάδου ζημιών ενώ

σημαντικός αριθμός μικτών επιχειρήσεων αναλαμβάνει κατά κύριο λόγο κινδύνους ασφαλίσεων κατά ζημιών. Ομοίως, η μεγάλη ανομοιογένεια που εμφανίζει ο κίνδυνος ασφαλίσεων ζωής οφείλεται στο μικρό αριθμό επιχειρήσεων που αναλαμβάνουν σημαντικό ασφαλιστικό κίνδυνο ζωής. Ο εν λόγω κίνδυνος παρουσιάζει μείωση από το προηγούμενο έτος (25,42% για το 2021, έναντι 31,19% για το 2020 και 28,42% το 2019).

Ο κίνδυνος αγοράς των ασφαλιστικών επιχειρήσεων

Ο κίνδυνος αγοράς των ασφαλιστικών επιχειρήσεων

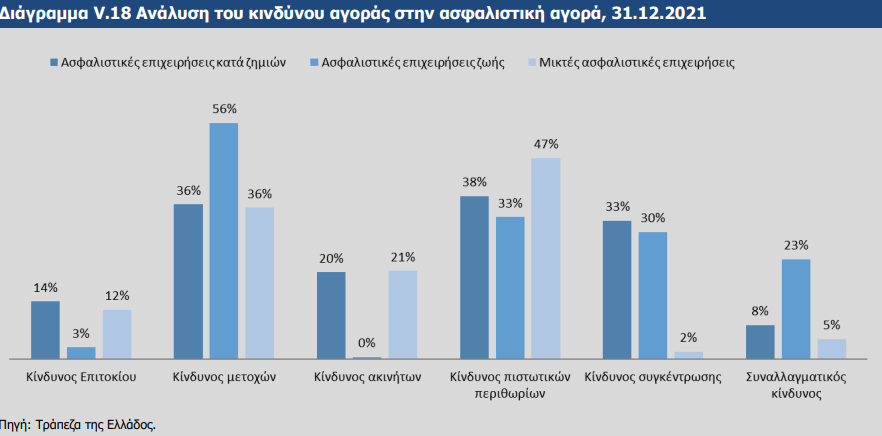

Αναφορικά με τον κίνδυνο αγοράς, ο οποίος αποτελεί το 52,72% του συνολικού κινδύνου των ασφαλιστικών επιχειρήσεων, αυτό που φαίνεται είναι ότι υπάρχουν μεγάλες διαφοροποιήσεις. Οι ασφαλιστικές επιχειρήσεις κατά ζημιών παρουσιάζουν μεγάλη έκθεση στον κίνδυνο πιστωτικών περιθωρίων (38,47% του συνολικού κινδύνου τους, από 35,13% για το προηγούμενο έτος) και στους κινδύνους μετοχών (36,45%), συγκέντρωσης (32,57%), και ακινήτων (20,46%). Η κατανομή των κινδύνων της αγοράς στις ασφαλιστικές επιχειρήσεις κατά ζημιών παρατίθεται στο Διάγραμμα V.19.

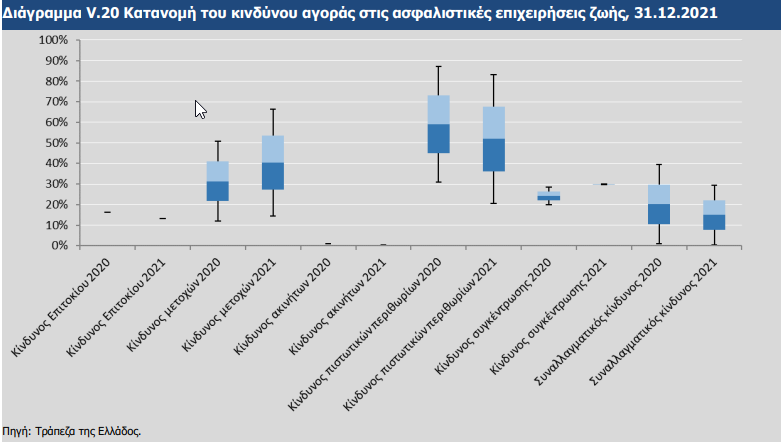

Αντίστοιχα, ο μεγαλύτερος κίνδυνος των ασφαλιστικών επιχειρήσεων ζωής είναι ο κίνδυνος μετοχών (55,68%), ο οποίος παρουσίασε σημαντική αύξηση σε σύγκριση με το προηγούμενο έτος (42,32%), καθώς και ο κίνδυνος πιστωτικών περιθωρίων και ο κίνδυνος συγκέντρωσης, οι οποίοι ανέρχονται αντίστοιχα στο 33,48% (από 43,18% το προηγούμενο έτος) και στο 29,99% (από 26,51% το προηγούμενο έτος). Αξιοσημείωτο είναι ότι ο κίνδυνος επιτοκίου μειώθηκε αισθητά σε 2,71%, από 3,52% το 2020 και 14,32% το 2019.

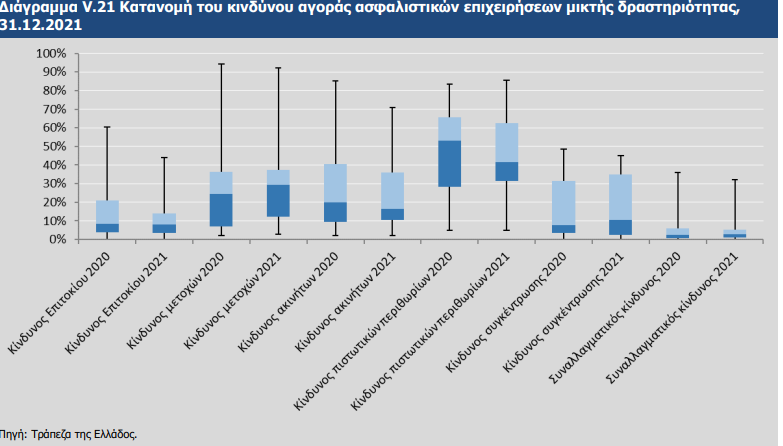

Ο κίνδυνος ακινήτων είναι σχεδόν μηδενικός, ενώ ο συναλλαγματικός κίνδυνος σχεδόν επανήλθε στα επίπεδα του 2019 (23,47% για το 2021, 31,08% για το 2020 και 21,86% το 2019). Η κατανομή των κινδύνων αγοράς στις ασφαλιστικές επιχειρήσεις ζωής παρατίθεται στο Διάγραμμα V.20.Οι ασφαλιστικές επιχειρήσεις μικτής δραστηριότητας παρουσιάζουν μεγάλη ανομοιομορφία ως προς την έκθεσή τους στους κινδύνους της αγοράς καθώς υπάρχουν ασφαλιστικές επιχειρήσεις με σχεδόν μηδενική έκθεση σε κάποιο κίνδυνο, και ασφαλιστικές επιχειρήσεις με αρκετά μεγάλη έκθεση.

Ο κίνδυνος ακινήτων είναι σχεδόν μηδενικός, ενώ ο συναλλαγματικός κίνδυνος σχεδόν επανήλθε στα επίπεδα του 2019 (23,47% για το 2021, 31,08% για το 2020 και 21,86% το 2019). Η κατανομή των κινδύνων αγοράς στις ασφαλιστικές επιχειρήσεις ζωής παρατίθεται στο Διάγραμμα V.20.Οι ασφαλιστικές επιχειρήσεις μικτής δραστηριότητας παρουσιάζουν μεγάλη ανομοιομορφία ως προς την έκθεσή τους στους κινδύνους της αγοράς καθώς υπάρχουν ασφαλιστικές επιχειρήσεις με σχεδόν μηδενική έκθεση σε κάποιο κίνδυνο, και ασφαλιστικές επιχειρήσεις με αρκετά μεγάλη έκθεση.

Στις επιχειρήσεις αυτές, ο μεγαλύτερος εκ των κινδύνων αγοράς είναι ο κίνδυνος πιστωτικών περιθωρίων, με ποσοστό 47,32%, και ακολουθεί ο κίνδυνος μετοχών με ποσοστό 35,67%, έναντι 43,83% και 35,38% αντίστοιχα για το 2020. Η κατανομή των κινδύνων της αγοράς στις ασφαλιστικές επιχειρήσεις μικτής δραστηριότητας παρατίθεται στο Διάγραμμα V.21.

Στις επιχειρήσεις αυτές, ο μεγαλύτερος εκ των κινδύνων αγοράς είναι ο κίνδυνος πιστωτικών περιθωρίων, με ποσοστό 47,32%, και ακολουθεί ο κίνδυνος μετοχών με ποσοστό 35,67%, έναντι 43,83% και 35,38% αντίστοιχα για το 2020. Η κατανομή των κινδύνων της αγοράς στις ασφαλιστικές επιχειρήσεις μικτής δραστηριότητας παρατίθεται στο Διάγραμμα V.21.