Μεγάλη συγκέντρωση σε επίπεδο μεριδίων καταγράφεται στον κλάδο ζωής σύμφωνα με έρευνα της ICAP. Σύμφωνα με τα στοιχεία πέντε ασφαλιστικές εταιρείες καλύπτουν το 79% των ασφαλίστρων στον κλάδο, ενώ η εικόνα στις ασφαλίσεις ζημιών είναι διαφορετικές με το 40% της παραγωγής να ανήκει σε πέντε ασφαλιστικές.

Η έρευνα καταγράφει και την αλλαγή του ασφαλιστικού χάρτη στην Ελλάδα με τον αριθμό των ασφαλιστικών εταιρειών που δραστηριοποιούνται στη χώρα μας τα τελευταία χρόνια να έχει μειωθεί κατακόρυφα. Ειδικότερα, το 2016 ο αριθμός τους διαμορφώθηκε σε 61 από 100 που ήταν το 2003. Το σύνολο της παραγωγής ασφαλίστρων (ζωής και ζημιών) στην Ελλάδα, διαμορφώθηκε ως ποσοστό στο ΑΕΠ σε 2,1% το 2016.

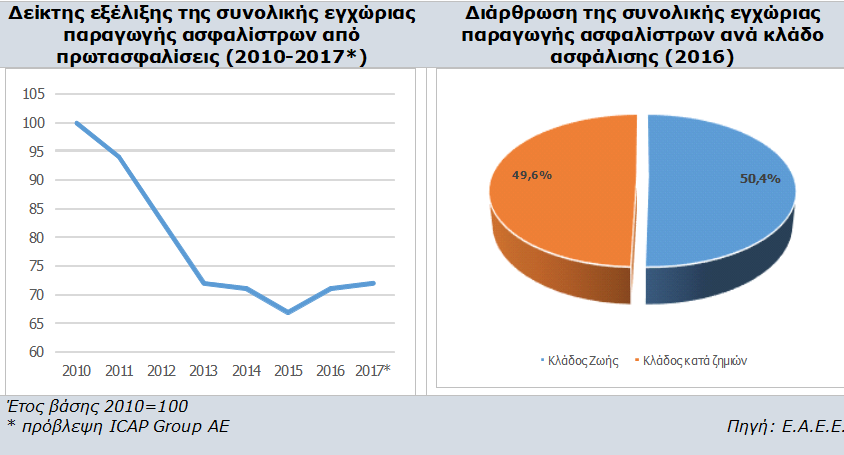

Ο Κωνσταντίνος Παλαιολόγος, Senior Consultant της ICAP Group αναφέρει ότι μετά από έξι χρόνια συνεχούς μείωσης, το σύνολο της εγχώριας παραγωγής ασφαλίστρων παρουσίασε αύξηση σε ποσοστό 5,8% το 2016 σε σχέση με το 2015. Ειδικότερα, η παραγωγή ασφαλίστρων ζωής αυξήθηκε κατά 8,4%, ενώ η παραγωγή ασφαλίστρων κατά ζημιών παρουσιάζεται μειωμένη κατά 3,1% την ίδια περίοδο.

Ο Κωνσταντίνος Παλαιολόγος, Senior Consultant της ICAP Group αναφέρει ότι μετά από έξι χρόνια συνεχούς μείωσης, το σύνολο της εγχώριας παραγωγής ασφαλίστρων παρουσίασε αύξηση σε ποσοστό 5,8% το 2016 σε σχέση με το 2015. Ειδικότερα, η παραγωγή ασφαλίστρων ζωής αυξήθηκε κατά 8,4%, ενώ η παραγωγή ασφαλίστρων κατά ζημιών παρουσιάζεται μειωμένη κατά 3,1% την ίδια περίοδο.

Τα ασφάλιστρα ζωής κάλυψαν το 50,4% της συνολικής παραγωγής, ενώ το υπόλοιπο 49,6% προήλθε από τις ασφάλειες κατά ζημιών. Μεγαλύτερη συγκέντρωση παρατηρείται στον κλάδο ζωής, καθώς πέντε (5) εταιρείες κάλυψαν το 79% περίπου των ασφαλίστρων ζωής το 2016, ενώ ισάριθμες εταιρείες κάλυψαν περίπου το 40% των ασφαλίσεων ζημιών το ίδιο έτος.

Τα ασφάλιστρα ζωής κάλυψαν το 50,4% της συνολικής παραγωγής, ενώ το υπόλοιπο 49,6% προήλθε από τις ασφάλειες κατά ζημιών. Μεγαλύτερη συγκέντρωση παρατηρείται στον κλάδο ζωής, καθώς πέντε (5) εταιρείες κάλυψαν το 79% περίπου των ασφαλίστρων ζωής το 2016, ενώ ισάριθμες εταιρείες κάλυψαν περίπου το 40% των ασφαλίσεων ζημιών το ίδιο έτος.

Από τους δημοσιευμένους ισολογισμούς δείγματος 16 ασφαλιστικών εταιρειών για τη διετία 2015-2016 προκύπτουν τα εξής: αύξηση 11,1% παρουσιάζουν οι Επενδύσεις το 2016 σε σχέση με το 2015, ενώ οι Απαιτήσεις καταγράφουν μείωση 4,2%. Άνοδο 3,6% παρουσιάζει το Σύνολο του Ενεργητικού.

Από πλευράς στοιχείων του Παθητικού, αύξηση 3,5% εμφανίζουν τα Ίδια Κεφάλαια, ενώ οι Ασφαλιστικές Προβλέψεις αυξήθηκαν κατά 5,1%. Οι Βραχυπρόθεσμες Υποχρεώσεις εμφανίζονται μειωμένες κατά 3,9%. Το σύνολο των Εσόδων καταγράφει αύξηση 5,8%, ενώ αναφορικά με το καθαρό αποτέλεσμα (προ φόρων), καταγράφεται αύξηση των κερδών κατά 9,3% το 2016.

Από πλευράς στοιχείων του Παθητικού, αύξηση 3,5% εμφανίζουν τα Ίδια Κεφάλαια, ενώ οι Ασφαλιστικές Προβλέψεις αυξήθηκαν κατά 5,1%. Οι Βραχυπρόθεσμες Υποχρεώσεις εμφανίζονται μειωμένες κατά 3,9%. Το σύνολο των Εσόδων καταγράφει αύξηση 5,8%, ενώ αναφορικά με το καθαρό αποτέλεσμα (προ φόρων), καταγράφεται αύξηση των κερδών κατά 9,3% το 2016.

Aπό τον ομαδοποιημένο ισολογισμό των ασφαλιστικών εταιρειών για τη διετία 2014-2015 προκύπτουν τα εξής: αύξηση 4,3% παρουσιάζει το σύνολο του Ενεργητικού το 2015 σε σχέση με το 2014, ενώ οι Επενδύσεις αντιπροσωπεύουν το μεγαλύτερο μέρος της αξίας του Ενεργητικού (67,4% το 2015) καταγράφοντας αύξηση 9,3% το 2015.

Το μερίδιο των Απαιτήσεων στο σύνολο του Ενεργητικού ανήλθε σε 11,4% εμφανίζοντας αύξηση 16,8%. Εξετάζοντας το Παθητικό, αύξηση 27,2% παρουσιάζουν τα Ίδια Κεφάλαια την περίοδο 2015/14, ενώ το μεγαλύτερο μέρος της αξίας του Παθητικού αποτελούν οι Ασφαλιστικές Προβλέψεις (μερίδιο 38% το 2015), μειωμένες ωστόσο κατά 2,2%.

Αυξημένες κατά 28,9% εμφανίζονται οι Υποχρεώσεις την ίδια περίοδο. Από τον λογαριασμό εκμετάλλευσης των ασφαλίσεων ζωής παρατηρείται ότι το τεχνικό αποτέλεσμα (Έσοδα-Έξοδα) παρέμεινε κερδοφόρο τη διετία 2014-2015, καταγράφοντας όμως μείωση 49,1% το 2015 σε σχέση με το 2014.

Σε αρκετά χαμηλότερα επίπεδα διαμορφώθηκε το τεχνικό αποτέλεσμα της ασφάλισης αστικής ευθύνης οχημάτων εμφανίζοντας μείωση 8,8% το 2015. Τέλος, μειωμένο κατά 11,5% παρουσιάζεται και το τεχνικό αποτέλεσμα των ασφαλίσεων λοιπών κλάδων κατά ζημιών την περίοδο 2015/14.

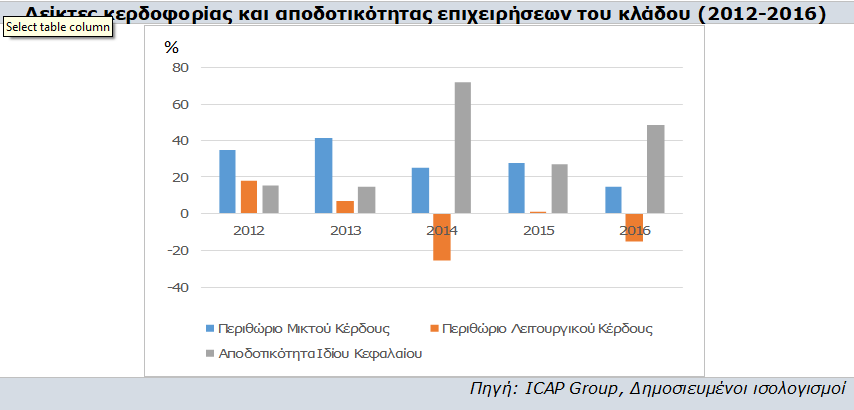

Στο σύνολο του ασφαλιστικού κλάδου, το τεχνικό αποτέλεσμα εμφάνισε μείωση 27% το 2015, ενώ όταν ενσωματώνονται στα τεχνικά αποτελέσματα και τα γενικά έξοδα, τότε ο κλάδοςπαρουσιάζει κέρδη (προ φόρων) και το 2015, αυξημένα κατά 9,5%. Από την ανάλυση ορισμένων βασικών χρηματοοικονομικών δεικτών από σύνολο δείγματος 76 ασφαλιστικών εταιρειών για την περίοδο 2012-2016 προκύπτουν τα εξής: ο κλάδος των ζημιών εμφανίζει το υψηλότερο μέσο περιθώριο μικτού κέρδους (44,2%) συγκριτικά με τους υπόλοιπους, ενώ ο μέσος όρος 5ετίας (2012-2016) του συνόλου του κλάδου διαμορφώθηκε σε αρκετά πιο χαμηλά επίπεδα (28,7%).

Στο σύνολο του ασφαλιστικού κλάδου, το τεχνικό αποτέλεσμα εμφάνισε μείωση 27% το 2015, ενώ όταν ενσωματώνονται στα τεχνικά αποτελέσματα και τα γενικά έξοδα, τότε ο κλάδοςπαρουσιάζει κέρδη (προ φόρων) και το 2015, αυξημένα κατά 9,5%. Από την ανάλυση ορισμένων βασικών χρηματοοικονομικών δεικτών από σύνολο δείγματος 76 ασφαλιστικών εταιρειών για την περίοδο 2012-2016 προκύπτουν τα εξής: ο κλάδος των ζημιών εμφανίζει το υψηλότερο μέσο περιθώριο μικτού κέρδους (44,2%) συγκριτικά με τους υπόλοιπους, ενώ ο μέσος όρος 5ετίας (2012-2016) του συνόλου του κλάδου διαμορφώθηκε σε αρκετά πιο χαμηλά επίπεδα (28,7%).

Ο κλάδος της ζημιών παρουσιάζει το χαμηλότερο περιθώριο λειτουργικού κέρδους το οποίο και κυμάνθηκε σε αρνητικά επίπεδα (-10,8% ως μέσος όρος 5ετίας), ενώ ο αντίστοιχος δείκτης για το σύνολο του κλάδου διαμορφώθηκε επίσης σε αρνητικά επίπεδα (-2,8%). Τον υψηλότερο μέσο δείκτη αποδοτικότητας ιδίου κεφαλαίου της 5ετίας εμφανίζει ο κλάδος των ζημιών (92,6%), ενώ ο αντίστοιχος δείκτης για το σύνολο του κλάδου είναι 35,4%. Η μέση γενική ρευστότητα για το σύνολο του κλάδου διαμορφώθηκε σε 6,4 και η μέση σχέση ξένων προς ίδια κεφάλαια σε 6,3:1. Τέλος, ο κλάδος ζωής παρουσιάζει τις υψηλότερες ασφαλιστικές προβλέψεις ως προς το σύνολο του παθητικού (64%) όταν ο αντίστοιχος μέσος δείκτης 5ετίας για το σύνολο του κλάδου είναι 57,6%.

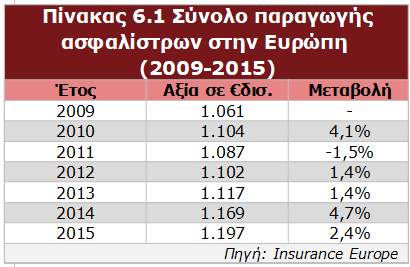

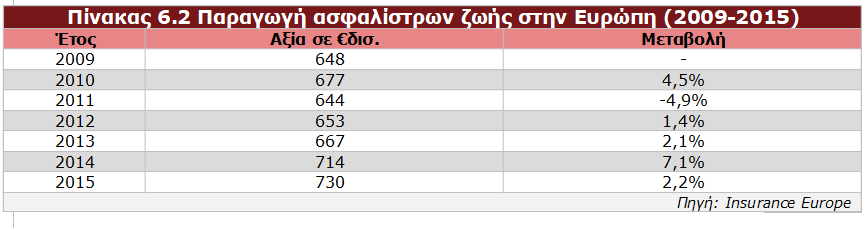

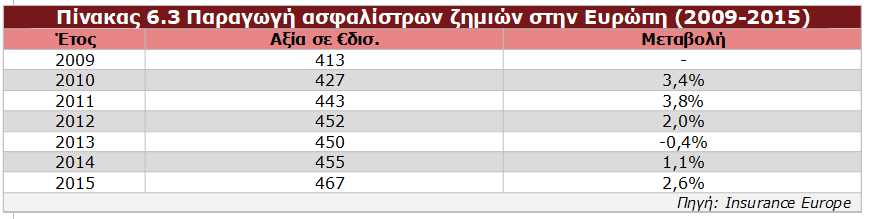

Σύμφωνα με τον κ. Παλαιολόγο, ο ασφαλιστικός κλάδος είναι άρρηκτα συνδεδεμένος με το γενικότερο οικονομικό κλίμα της χώρας. Αύξηση 0,4% παρουσιάζει η συνολική εγχώρια παραγωγή ασφαλίστρων το πρώτο 4μηνο του 2017 σε σχέση με το αντίστοιχο διάστημα του 2016. Ειδικότερα, αύξηση 2,5% παρουσιάζει η εγχώρια παραγωγή για τον κλάδο ζωής και μείωση 1,5% για τον κλάδο ζημιών. Με βάση τις ισχύουσες συνθήκες και τάσεις της αγοράς, η ICAP Group AE προβλέπει αύξηση της συνολικής παραγωγής ασφαλίστρων για ολόκληρο το 2017 με ρυθμό της τάξης του 2%, ενώ για το 2018 και 2019 προβλέπεται περαιτέρω αύξηση με ρυθμό 2,3% και 2,5% αντίστοιχα. Παραγωγή Ασφαλίστρων στην Ευρώπη Σύμφωνα με τα στοιχεία της Insurance Europe, το σύνολο της παραγωγής ασφαλίστρων (σε σταθερές συναλλαγματικές ισοτιμίες) στην Ευρώπη ανήλθε το 2015 στο ύψος των €1.197 δισ. καταγράφοντας αύξηση 2,4% σε σχέση με το 2014.

Σύμφωνα με τον κ. Παλαιολόγο, ο ασφαλιστικός κλάδος είναι άρρηκτα συνδεδεμένος με το γενικότερο οικονομικό κλίμα της χώρας. Αύξηση 0,4% παρουσιάζει η συνολική εγχώρια παραγωγή ασφαλίστρων το πρώτο 4μηνο του 2017 σε σχέση με το αντίστοιχο διάστημα του 2016. Ειδικότερα, αύξηση 2,5% παρουσιάζει η εγχώρια παραγωγή για τον κλάδο ζωής και μείωση 1,5% για τον κλάδο ζημιών. Με βάση τις ισχύουσες συνθήκες και τάσεις της αγοράς, η ICAP Group AE προβλέπει αύξηση της συνολικής παραγωγής ασφαλίστρων για ολόκληρο το 2017 με ρυθμό της τάξης του 2%, ενώ για το 2018 και 2019 προβλέπεται περαιτέρω αύξηση με ρυθμό 2,3% και 2,5% αντίστοιχα. Παραγωγή Ασφαλίστρων στην Ευρώπη Σύμφωνα με τα στοιχεία της Insurance Europe, το σύνολο της παραγωγής ασφαλίστρων (σε σταθερές συναλλαγματικές ισοτιμίες) στην Ευρώπη ανήλθε το 2015 στο ύψος των €1.197 δισ. καταγράφοντας αύξηση 2,4% σε σχέση με το 2014.

Το σύνολο της παραγωγής ασφαλίστρων ζωής ανήλθε το 2015 σε €730 δισ. παρουσιάζοντας αύξηση 2,2% συγκριτικά με το 2014. Η Βρετανία παρουσιάζει το μεγαλύτερο μερίδιο στο σύνολο της παραγωγής το 2015 (25,1%) και ακολουθεί η Γαλλία (18,6%) και η Ιταλία (15,8%) (πίνακας Π6.1 παραρτήματος).

Η παραγωγή ασφαλίστρων κατά ζημιών στην Ευρώπη, ανήλθε σε €467 δισ. το 2015 παρουσιάζοντας αύξηση 2,6% σε σχέση με το προηγούμενο έτος. Το μεγαλύτερο μερίδιο στο σύνολο της παραγωγής εμφανίζει η Βρετανία (15,2%) και ακολουθεί η Γερμανία (13,7%) και η Γαλλία (12,6%) (πίνακας Π6.1 παραρτήματος). Σχετικά με τη διάρθρωση του χαρτοφυλακίου των ασφαλίσεων ζημιών στους επιμέρους υποκλάδους, σύμφωνα με στοιχεία του 2015 ο κλάδος των αυτοκινήτων παραμένει ο μεγαλύτερος υπο-κλάδος ασφάλισης στις ασφαλίσεις κατά ζημιών, κατέχοντας μερίδιο 28% το 2015 (€132 δισ.).

.gif?rand=6253)