Ο ασφαλιστικός κλάδος το 2022 μεταβαίνει σε ένα πιο βιώσιμο χρηματοοικονομικό περιβάλλον, επενδύει σε νέες τεχνολογίες όπως το blockchain και μεγεθύνει τη συγκέντρωση με στόχο τις οικονομίες κλίμακας.

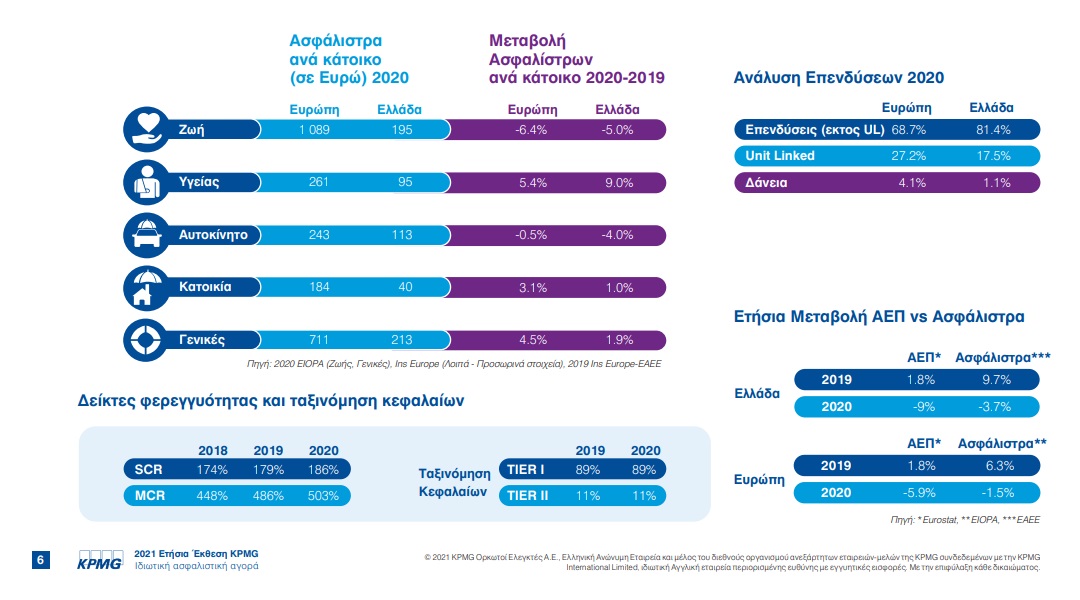

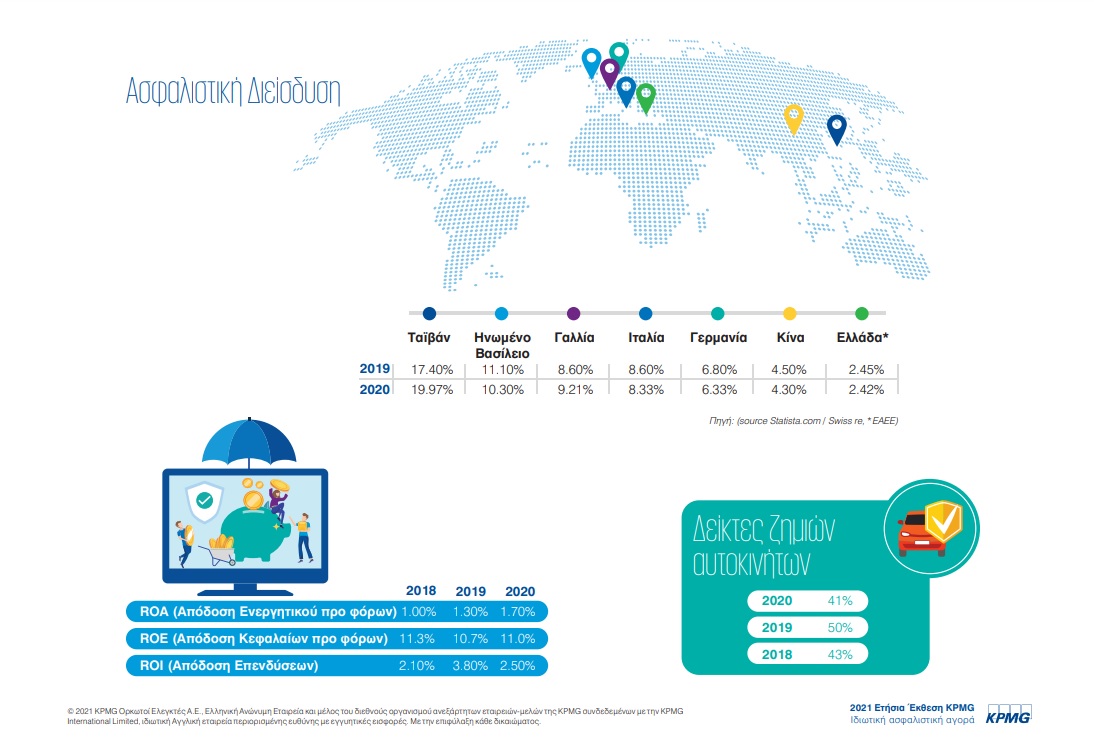

Αυτά καταγράφει η έρευνα της KPMG που στην περίοδο της πανδημίας στην ετήσια έκθεση για την ασφαλιστική βιομηχανία παρουσιάζει βασικούς δείκτες της αγοράς και μεγάλη κερδοφορία. Για άλλη μία φορά πάντως αναδεικνύεται και το μεγάλο ασφαλιστικό χάσμα ανάμεσα στην κουλτούρα ασφάλισης στην Ελλάδα και άλλες ευρωπαϊκές χώρες με τα ασφάλιστρα ανά κάτοικο να είναι στην χώρα μας 195 ευρώ και στην Ευρώπη 1.089 στον κλάδο ζωής, 95 στην Ελλάδα και 261 ευρω στην Ευρώπη στον κλάδο υγείας, 40 στην Ελλάδα και 184 στην Ευρώπη για την κατοικία και 213 στην Ελλάδα και 711 στην Ευρώπη στις Γενικές ασφαλίσεις. Η ασφαλιστική διείσδυση παρέμεινε στο 2,42% όταν στο Ηνωμένο Βασίλειο ήταν 10,3%, στη Γαλλία 9,21% και στην Ταιβαν 19,97%.

Όπως εξηγεί ο Φίλιππος Κάσσος, Γενικός Διευθυντής στο Τμήμα Ελέγχου της KPMG «θεωρούμε ότι υπήρξε δίκαιη συγκράτηση, του χαμηλού κατά τα άλλα, επιπέδου της ασφαλιστικής παραγωγής το 2020 δεδομένης της πανδημίας του κορωνοϊού που κυριάρχησε στο μεγαλύτερο μέρος τους έτους. Η κερδοφορία για το 2020, αντίθετα ήταν εντυπωσιακή και αξιοσημείωτη. Σε αυτή βοήθησε, η πραγματοποίηση σημαντικών επενδυτικών κερδών από ρευστοποίηση ομολόγων και κυρίως ελληνικών καθώς και η συγκράτηση των λειτουργικών εξόδων των ασφαλιστικών από την εφαρμογή της τηλεργασίας. Επιπλέον, αυτό που έκανε και τη διαφορά στη βελτίωση των λειτουργικών αποτελεσμάτων και αύξηση της κερδοφορίας ήταν αφενός η κάθετη πτώση του δείκτη αποζημιώσεων στο αυτοκίνητο λόγω της μειωμένης κυκλοφορίας αυτοκινήτων, ιδιαίτερα στην πρώτη περίοδο του lockdown και τις ισχνής κίνησης της καλοκαιρινής περιόδου, και αφετέρου της συγκράτησης του νοσοκομειακού κόστους και των δεικτών αποζημιώσεων στους κλάδους υγείας δεδομένου της μειωμένης κίνησης των εισαγωγών στα νοσοκομεία για άλλες αιτίες που καλύπτονται ασφαλιστικά».

Όπως εξηγεί ο Φίλιππος Κάσσος, Γενικός Διευθυντής στο Τμήμα Ελέγχου της KPMG «θεωρούμε ότι υπήρξε δίκαιη συγκράτηση, του χαμηλού κατά τα άλλα, επιπέδου της ασφαλιστικής παραγωγής το 2020 δεδομένης της πανδημίας του κορωνοϊού που κυριάρχησε στο μεγαλύτερο μέρος τους έτους. Η κερδοφορία για το 2020, αντίθετα ήταν εντυπωσιακή και αξιοσημείωτη. Σε αυτή βοήθησε, η πραγματοποίηση σημαντικών επενδυτικών κερδών από ρευστοποίηση ομολόγων και κυρίως ελληνικών καθώς και η συγκράτηση των λειτουργικών εξόδων των ασφαλιστικών από την εφαρμογή της τηλεργασίας. Επιπλέον, αυτό που έκανε και τη διαφορά στη βελτίωση των λειτουργικών αποτελεσμάτων και αύξηση της κερδοφορίας ήταν αφενός η κάθετη πτώση του δείκτη αποζημιώσεων στο αυτοκίνητο λόγω της μειωμένης κυκλοφορίας αυτοκινήτων, ιδιαίτερα στην πρώτη περίοδο του lockdown και τις ισχνής κίνησης της καλοκαιρινής περιόδου, και αφετέρου της συγκράτησης του νοσοκομειακού κόστους και των δεικτών αποζημιώσεων στους κλάδους υγείας δεδομένου της μειωμένης κίνησης των εισαγωγών στα νοσοκομεία για άλλες αιτίες που καλύπτονται ασφαλιστικά».

Τα μεγέθη του 2020

― Τα ίδια κεφάλαια, δεδομένης της προτροπής της EIOPA για δια κράτηση κερδών και περιορισμό απόδοσης μερισμάτων, κινήθηκαν ανοδικά στα Ευρώ 4.4 δισ. κεφαλαιοποιώντας τα ικανοποιητικά – παρά τη πανδημία- κέρδη του 2020. Με την σημαντική και σταδιακή άνοδο της κεφαλαιοποίησης των εταιρειών και αντίστροφα της μείωσης ή συγκράτησης της παραγωγής έχουμε πλέον το παράδοξο, τα ίδια κεφάλαια να υπερτερούν της συνολικής παραγωγής και να παραμένουν αναξιοποίητα για μελλοντική χρήσηή αν όχι, επιστροφή στους μετόχους.

― Τα κέρδη προ φόρων αυξήθηκαν σημαντικά, σε επίπεδα ρεκόρ των τελευταίων ετών. Από την εξέταση των δεδομένων προέκυψαν έκτακτα κέρδη από την πώληση Ελληνικών Κυβερνητικών Ομολόγων και ρευστοποίηση των σωρευμένων μη πραγματοποιθέντων κερδών προηγούμενων ετών ενώ αντίθετα τα αποτελέσματα του 2020 δεν επιβαρύνθηκαν με έκτακτα έξοδα (π.χ. εθελούσιες έξοδοι, (υπέρ) προμήθειες και αρνητικές μεταβολές τεχνικών προβλέψεων ) που παρατηρήθηκαν στην προηγούμενη χρήση. Επιπλέον, βοήθησε σημαντικά η κερδοφορία στο αυτοκίνητο με την προσγείωση του δείκτη ζημιών σε ιδιαίτερα χαμηλά επίπεδα. Η μείωση των λειτουργικών εξόδων κατά 1% από την εφαρμογή της τηλεργασίας, καθώς και της μείωσης του κόστους νοσοκομειακών παροχών λόγω του COVID-19 με τη μείωση των εισαγωγών από άλλες αιτίες.

― Στην απόδοση κεφαλαίων υπήρξε θετική μεταβολή κατά 3% στις εταιρείες ασφαλειών Ζωής και κατά 1% στις μικτές. Στις γενικές ασφαλίσεις δεν παρατηρήθηκαν αξιοσημείωτες μεταβολές.

― Στα μικτά αποτελέσματα (GrossMargin) υπήρξε σαφή βελτίωση κατά 2 μονάδες τόσο στις γενικές ασφαλίσεις (στο 36% από 34%) λόγω της βελτίωσης του δείκτη ζημιών αλλά όσο και στις εταιρείες ασφαλειών ζωής (στο 18% από 16%) λόγω των γεγονότων που αναφέρονται ανωτέρω.

― Στις επενδύσεις, οι επιλογές των ελληνικών ασφαλιστών παραμένουν σταθερές χωρίς μεταβολές και διαφοροποιημένες σε σχέση με το μέσο όρο των ευρωπαίων ασφαλιστών, με διατήρηση του 85% του χαρτοφυλακίου σε ομόλογα και UnitLinked σε αντίθεση με το 68% στο μέσο όρο της Ευρώπης όπου παρατηρήθηκε και ελαφρά μετατόπιση κατά μία μονάδα σε μετοχικά χαρτοφυλάκια.

― Στους δείκτες εισπραξιμότητας συνεχίζεται η καθοδική τους πορεία με 22 μέρες σε εκκρεμότητα το 2020, από 25 το 2019, με τις απαιτήσεις να αποτελούν πλέον το 6% του Ενεργητικού (από 7% το 2019).

― Εμφανής και η βελτίωση στους δείκτες φερεγγυότητας, και κυρίως στις γενικές ασφαλίσεις με αύξηση 20 μονάδων (2020: 199%, 2019:179%), κυρίως λόγω της αυξημένης κερδοφορίας και δια κράτησης κερδών χωρίς ανάλογη αύξηση παραγωγής και κινδύνων.

― Η μειωμένη κίνηση των αυτοκίνητων σε μεγάλες περιόδους εντός του 2020 και κυρίως το πρώτο διάστημα του lockdown, συνέβαλλε ουσιαστικά στην πτώση του δείκτη αποζημιώσεων στο αυτοκίνητο κατά 4 μονάδες στο 49% από 53% ,χωρίς να λαμβάνεται υπόψη η μεταβολή τεχνικών προβλέψεων προηγούμενων χρήσεων, και κατά 9 μονάδες στο 41% από 50% με την μεταβολή προβλέψεων, συνεισφέροντας σημαντικά στη συνολική κερδοφορία του κλάδου.

ESG στην ασφαλιστική αγορά

Οι αλλαγές που επιφέρουν στη λειτουργία των επιχειρήσεων συμπεριλαμβανομένου των ασφαλιστικών επιχειρήσεων οι κανονισμοί για ESG είναι εξαιρετικά σημαντικές και αναμένεται να απασχολήσουν έντονα την αγορά το 2022 και τα επόμενα έτη. Σε αυτό το πλαίσιο, ένα πακέτο μέτρων για τη μετάβαση προς ένα βιώσιμο χρηματοοικονομικό μοντέλο δραστηριότητας στην Ευρωπαϊκή Ένωση (ΕΕ), εγκρίθηκε από την Ευρωπαϊκή Επιτροπή (ΕΚ), στις 21 Απριλίου 2021. Περιλάμβανε έξι κατ’ εξουσιοδότηση πράξεις που θα τροποποιήσουν διάφορες οδηγίες, συμπεριλαμβανομένου της ασφαλιστικής Οδηγίας διανομής (IDD) και τη Solvency II.

Σημαντικά θεματα για την αγορά είναι:

– Για τον πυλώνα περιβάλλον η ενσωμάτωση κλιματικών κριτιρίων στο ψχαρτοφυλάκιο προιόντων καθως και η μηδενική καθαρη κατανάλωση ενέργειας

– Για τον πυλώνα κοινωνία οι δράσεις επιχιειρηματικής φιλανθρωπίας και ο εθελοντισμός

– Για τον πυλώνα εταιρική διακυβέρνηση η ενσωμάτωση του πλαισίου ESG, συμμόρφωση με το ηθικό και κανονιστικό πλαίσιο

Σχολιάζοντας τα αποτελέσματα της μελέτης ο Αλέξανδρος Σαρρηγεωργίου, Πρόεδρος & Διευθύνων Σύμβουλος,Eurolife FFH και Πρόεδρος της Ένωσης Ασφαλιστικών Εταιρειών Ελλάδος ανέφερε ότι «To ESG αφορά όλους μας. Σίγουρα για την ελληνική ασφαλιστική αγορά αποτελεί πρόκληση προσαρμογής και ευκαιρία.Ως ασφαλιστές στην Ελλάδα, κάποιοι από εμάς,όχι σε μεγάλο βαθμό, έχουμε κίνητρα για κάποιον που πληροί κριτήρια ESG, θα μπορούσαν να υπήρχαν και αντικίνητρα. Το κράτος-πολιτεία-ασφαλιστικές θα πρέπει να είμαστε «εμείς», αλλά μήπως πρέπει να αναρωτηθούμε πόσο το κράτος εφαρμόζει το ESG και τί κάνει για αυτό;».

Μιλώντας σχετικά η Μαργαρίτα Αντωνάκη τόνισε ότι «Ο κόσμος γενικά, και ιδιαίτερα οι νέοι, είναι πλέον ευαισθητοποιημένοι πάνω στο θέμα της κλιματικής αλλαγής και της προστασίας του περιβάλλοντος, και σαφώς πιο ενημερωμένοι. Άλλωστε είμαστε όλοι αποδέκτες των επιπτώσεων του φαινομένου, σε μικρότερο ή μεγαλύτερο βαθμό.

Η κοινωνία μας συνειδητοποιεί ότι το πρόβλημα δεν λύνεται πια μόνο μέσω του κρατικού μηχανισμού, ο οποίος έχει σαφώς περιορισμένους πόρους και δεν είναι ανεξάντλητος», ενώ ο Στέφανος Βερζοβίτης, Γενικός Διευθυντής Διοικητικών & Οικονομικών Υπηρεσιών της Ευρωπαϊκής Πίστης, Διευθύντρια Επενδύσεων της Εθνικής Ασφαλιστικής. υπογράμμισε ότι «η άποψή μας είναι ότι τα ESG δεν είναι ένα επενδυτικό trend, δεν είναι μια παροδική τάση ή μια μόδα.Η ανάγκη για εναρμόνιση με τα ESG κριτήρια είναι μια πραγματικότητα που μεγεθύνεται στην συνείδηση όλων μας γιατί απαντά σε ένα κόσμο που αλλάζει δυναμικά, γιατί απαντά στις ανησυχίες και τις προτεραιότητες της Κοινωνίας, γιατί βλέπει το αύριο του πλανήτη».