Στην Επισκόπηση του Ελληνικού Χρηματοπιστωτικού Συστήματος, η οποία έχει προγραμματιστεί να δημοσιεύεται δύο φορές το χρόνο από την Τράπεζα της Ελλάδος αναφέρεται για τις ασφαλιστικές:

Το 2016 σηματοδοτήθηκε από τη θέση σε ισχύ της Φερεγγυότητας ΙΙ, ενός νέου συνεκτικού, με υψηλότερο βαθμό διαφάνειας, θεσμικού πλαισίου το οποίο έχει επιφέρει σημαντικές αλλαγές τόσο στον τρόπο λειτουργίας της ασφαλιστικής αγοράς όσο και στην άσκηση της εποπτείας από τις αρμόδιες αρχές των Κρατών Μελών της Ευρωζώνης. Η εγχώρια ασφαλιστική αγορά έχει επιδείξει υψηλό βαθμό συνέπειας και προσαρμοστικότητας στις εποπτικές απαιτήσεις του νέου πλαισίου.

Η ελληνική ασφαλιστική αγορά, μετά τις εξελίξεις στις αρχές του 2017, αριθμεί πλέον 43 εποπτευόμενες από την Τράπεζα της Ελλάδος ασφαλιστικές επιχειρήσεις, εκ των οποίων 3 δραστηριοποιούνται αποκλειστικά στις ασφαλίσεις ζωής, 23 στις ασφαλίσεις κατά ζημιών και 17 ασκούν ταυτόχρονα δραστηριότητες ασφαλίσεων ζωής και κατά ζημιών. Παράλληλα, στην εγχώρια ασφαλιστική αγορά δραστηριοποιούνται 20 υποκαταστήματα ασφαλιστικών επιχειρήσεων με έδρα άλλο κράτος-μέλος της ΕΕ, καθώς και 16 ευρωπαϊκές ασφαλιστικές επιχειρήσεις με καθεστώς ελεύθερης παροχής υπηρεσιών.

Αναφορικά με το μέγεθος της αγοράς, σημειώνεται ότι το σύνολο του ενεργητικού των ασφαλιστικών επιχειρήσεων με έδρα την Ελλάδα, στο τέλος του 2016, σύμφωνα με τα υποβληθέντα από τις επιχειρήσεις ετήσια στοιχεία, ανήλθε σε 15,9 δισεκ. ευρώ, εκ των οποίων 11,1 δισεκ. ευρώ αφορούν επενδύσεις (6,8 δισεκ. ευρώ αφορούν τοποθετήσεις σε κρατικά ομόλογα) και 2,3 δισεκ. ευρώ αφορούν επενδύσεις για ασφαλίσεις τον επενδυτικό κίνδυνο των οποίων φέρουν οι ασφαλισμένοι (unit-linked). Στον αντίποδα, οι συνολικές υποχρεώσεις τους ανήλθαν σε 12,9 δι- σεκ. ευρώ, εκ των οποίων το σύνολο των τεχνικών προβλέψεων διαμορφώνεται σε 11,7 δισεκ. ευρώ (3,2 δισεκ. ευρώ αφορούν ασφαλίσεις κατά ζημιών, 6,1 δισεκ. ευρώ αφορούν ασφαλίσεις ζωής και 2,4 δισεκ. ευρώ unitlinked).

Τα συνολικά ασφάλιστρα των εποπτευόμενων από την ΤτΕ ασφαλιστικών επιχειρήσεων το έτος 2016 διαμορφώθηκαν σε 3,53 δισεκ. ευρώ, ελαφρώς μειωμένα συγκριτικά με το 2015 (3,57 δισεκ. ευρώ). Εκ των συνολικών ασφαλίστρων του 2016, τα 1,64 δισεκ. ευρώ αφορούν ασφαλίσεις ζωής, ενώ τα 1,89 δισεκ. ευρώ ασφαλίσεις κατά ζημιών.

ΟΙ ΚΙΝΔΥΝΟΙ ΤΩΝ ΑΣΦΑΛΙΣΤΙΚΩΝ ΕΠΙΧΕΙΡΗΣΕΩΝ

Οι ασφαλιστικές είναι επιχειρήσεις που έχουν ως βασικό σκοπό να εξυπηρέτουν τους πελάτες/ασφαλισμένους τους ως παραγωγοί ασφαλιστικών προϊόντων και καλύψεων. Κατά τη διαδικασία παροχής των υπηρεσιών τους, αντλούν κεφάλαια αναλαμβάνοντας ασφαλιστικούς και χρηματοοικονομικούς κινδύνους. Η παρακάτω ανάλυση εστιάζει στους ποσοτικοποιήσιμους κινδύνους που οι ασφαλιστικές επιχειρήσεις έχουν αναλάβει, όπως αυτοί αποτυπώνονται και επιμετρούνται με την τυποποιημένη μέθοδο για τον υπολογισμό της Κεφαλαιακής Απαίτησης Φερεγγυότητας. Σημειώνεται ότι το αποτέλεσμα της ευρωπαϊκής άσκησης προσομοίωσης ακραίων κατα- στάσεων (stress tests) που έλαβε χώρα το 2016 υπό την καθοδήγηση και το συντονισμό της EIOPA επιβεβαίωσε την ευαισθησία του κλάδου, πανευρωπαϊκά, σε συνθήκες χαμηλών επιτοκίων, οι οποίες δυνητικά θα ασκούσαν πιέσεις στην κερδοφορία των επιχειρή- σεων, απειλώντας τη βιωσιμότητά τους, ιδιαίτερα δε εκείνων που προωθούν προϊόντα με ενσωματωμένες μακροχρόνιες χρηματοοικονομικές εγγυήσεις.

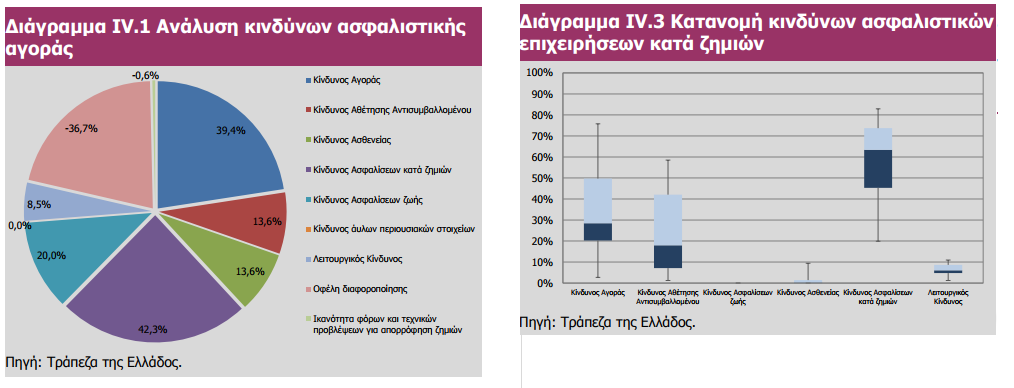

Ο κίνδυνος αυτός δεν αποτυπώνεται στις κεφαλαιακές απαιτήσεις καθώς το κύριο χαρακτηριστικό του είναι ότι διαβρώνει την κεφαλαιακή θέση των επιχειρήσεων σταδιακά και σε μακροχρόνιο ορίζοντα. Συγκεντρωτικά, η ανάλυση των κινδύνων για το σύνολο της ελληνικής ασφαλιστικής αγοράς φαίνεται στο Διάγραμμα IV.1.

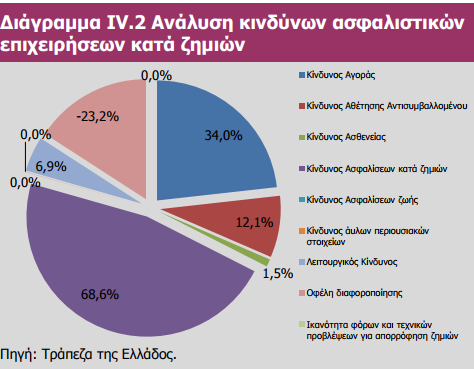

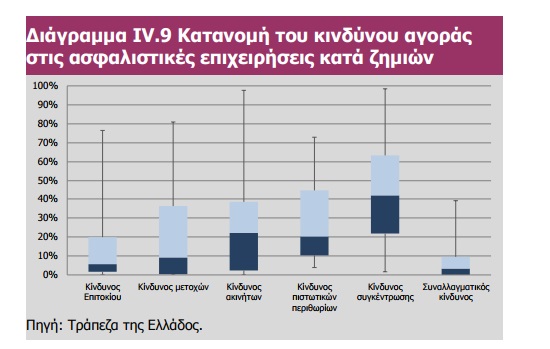

Ασφαλιστικές επιχειρήσεις κατά ζημιών

Στις ασφαλιστικές επιχειρήσεις κατά ζημιών (23 το πλήθος), ο μεγαλύτερος κίνδυνος είναι ο ασφαλιστικός, ο οποίος συνεισφέρει κατά 68,6% στη διαμόρφωση του προφίλ κινδύνου τους, ενώ ο αμέσως επόμενος κίνδυνος, αλλά σημαντικά μικρότερος, είναι ο κίνδυνος αγοράς, ο οποίος συνεισφέρει στη διαμόρφωση του προφίλ κινδύνου τους κατά 34,0%. Ο επόμενος κατά σειρά σημαντικότητας κίνδυνος είναι ο κίνδυνος αθέτησης αντισυμβαλλομένου (με συνεισφορά 12,1%), ενώ ο λειτουργικός κίνδυνος είναι αρκετά μικρός, περίπου 7%. Τέλος, τα οφέλη από τη διαφοροποίηση των κινδύνων συνεισφέρουν στη διαμόρφωση του προφίλ κινδύνου τους αφαιρετικά, καθώς μειώνουν τον κίνδυνο κατά 23,2% περίπου (Διάγραμμα IV.2). Διάγραμμα IV.2 Ανάλυση κινδύνων ασφαλιστικών επιχειρήσεων κατά ζημιών Πηγή: Τράπεζα της Ελλάδος. Τα ανωτέρω συμπεράσματα αφορούν το σύνολο των ασφαλιστικών επιχειρήσεων κατά ζημιών, ενώ η εικόνα των κινδύνων διαφοροποιείται σημαντικά μεταξύ των επί μέρους ασφαλιστικών επιχειρήσεων (Διάγραμμα IV.3).

Από το Διάγραμμα IV.3 φαίνεται η μεγάλη ανομοιογένεια στο προφίλ κινδύνου μεταξύ των ασφαλιστικών επιχειρήσεων, ιδιαίτερα στον κίνδυνο αγοράς και στον κίνδυνο αθέτησης αντισυμβαλλομένου, όπου τα ποσοστά συνεισφοράς των συγκεκριμένων κινδύνων στο προφίλ κινδύνου τους κυμαίνονται από 2,7% μέχρι και 79% και από 1,2% μέχρι και 58,5% αντίστοιχα.

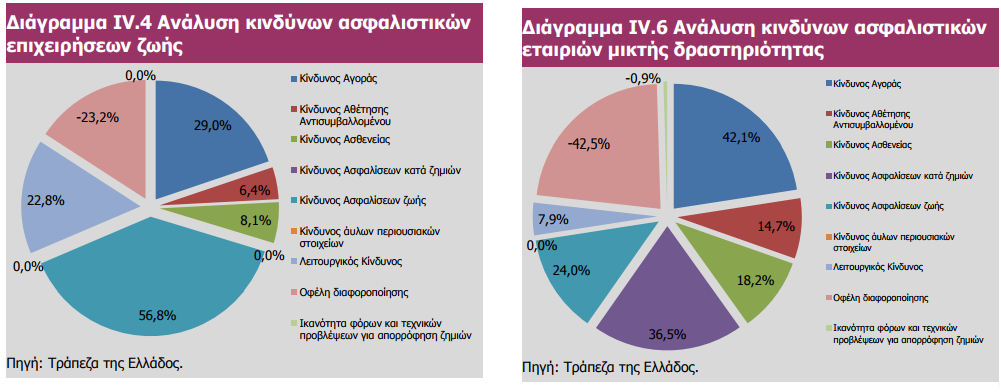

Ασφαλιστικές επιχειρήσεις ζωής

Στις τρεις (3) ασφαλιστικές επιχειρήσεις που ασκούν αποκλειστικά ασφαλίσεις ζωής, ο μεγαλύτερος κίνδυνος είναι ο ασφαλιστικός, με ποσοστό περίπου 56,8%, ενώ ο αμέσως μεγαλύτερος είναι ο κίνδυνος αγοράς με 29,0% (Διάγραμμα IV.4). Χαρακτηριστικό στις ασφαλίσεις ζωής είναι ότι ο λειτουργικός κίνδυνος είναι υψηλός καθώς ανέρχεται στο 22,8%, ενώ αντίθετα ο κίνδυνος αθέτησης αντισυμβαλλομένου αντιστοιχεί μόλις στο 6,4%. Τα οφέλη από τη διαφοροποίηση των κινδύνων κινούνται σε παρόμοιο επίπεδο με των ασφαλιστικών κατά ζημιών (περίπου 23,2%) Τα ανωτέρω συμπεράσματα αφορούν το σύνολο των ασφαλιστικών επιχειρήσεων ζωής, ενώ η εικόνα των κινδύνων μεταξύ των επιμέρους ασφαλιστικών επιχειρήσεων παρατίθεται στο Διάγραμμα IV.5.

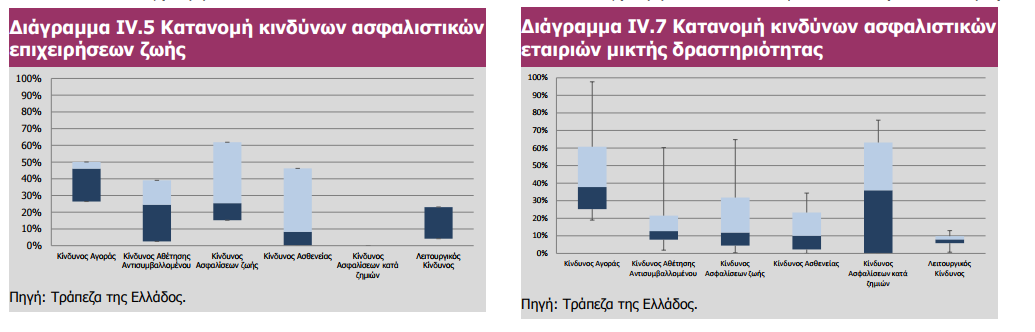

Ασφαλιστικές εταιρίες μικτής δραστηριότητας

Στις ασφαλιστικές επιχειρήσεις (17 τον αριθμό) που ασκούν ταυτοχρόνως ασφαλίσεις ζωής και κατά ζημιών (ασφαλιστικές εταιρίες μικτής δραστηριότητας), η συνεισφορά των διαφόρων κινδύνων στο προφίλ των κινδύνων τους διαφοροποιείται σημαντικά. Ο μεγαλύτερος κίνδυνος είναι αυτός της αγοράς καθώς συνεισφέρει κατά 42,1% περίπου, ενώ οι ασφαλιστικοί κίνδυνοι κατά ζημιών, ζωής και ασθενείας συνεισφέρουν με ποσοστό 36,5%, 24,0% και 18,2% αντίστοιχα (Διάγραμμα IV.6).

Επιπλέον, ο κίνδυνος αθέτησης αντισυμβαλλομένου κινείται σε υψηλά επίπεδα (περίπου 15%). Τα οφέλη από τη διαφοροποίηση είναι αρκετά σημαντικά (μειώνουν τον κίνδυνο κατά 42,5% περίπου), καθώς οι επιχειρήσεις αυτές έχουν μεγαλύτερες δυνατότητες ανάληψης ασυσχέτιστων ή και, σε ορισμένες περιπτώσεις, αρνητικά συσχετισμένων κινδύνων.

Στο Διάγραμμα IV.7 διαφαίνεται η κατανομή των κινδύνων στις ασφαλιστικές εταιρίες μικτής δραστηριότητας.

Από το Διάγραμμα IV.7 φαίνεται η μεγάλη ανομοιογένεια των ασφαλιστικών επιχειρή- σεων που προέρχεται κυρίως από το γεγονός ότι οι επιχειρήσεις μικτής δραστηριότητας, διαχωρίζονται σε αυτές που αναλαμβάνουν κατά κύριο λόγο κινδύνους ασφαλίσεων ζωής καθώς δεν μπορούν να ασκήσουν ασφαλίσεις κατά ζημιών πέραν από αυτές που περιλαμβάνουν κινδύνους ασθενείας, και σε αυτές που αναλαμβάνουν κατά κύριο λόγο κινδύνους ασφαλίσεων κατά ζημιών.

Ομοίως, η μεγάλη ανομοιογένεια που εμφανίζει ο κίνδυνος ασφαλίσεων ζωής οφείλεται στο μικρό αριθμό ασφαλιστικών επιχειρήσεων που αναλαμβάνουν σημαντικό ασφαλιστικό κίνδυνο ζωής. Ενδεικτικό είναι ότι το 50% των ασφαλιστικών επιχειρήσεων μικτής δραστηριότη- τας αναλαμβάνει ελάχιστους ασφαλιστικούς κινδύνους ζωής (σε ποσοστό μικρότερο από 10% σε σχέση με το συνολικό τους κίνδυνο). Ο κίνδυνος αγοράς των ασφαλιστικών επιχειρήσεων Αναφορικά με τον κίνδυνο αγοράς, ο οποίος αποτελεί περίπου το 39,4% του συνολικού κινδύνου των ασφαλιστικών επιχειρήσεων, αυτό που φαίνεται είναι ότι υπάρχουν μεγάλες διαφοροποιήσεις μεταξύ των ασφαλιστικών επιχειρήσεων (Διάγραμμα IV.8).

Ενδεικτικό είναι ότι το 50% των ασφαλιστικών επιχειρήσεων μικτής δραστηριότη- τας αναλαμβάνει ελάχιστους ασφαλιστικούς κινδύνους ζωής (σε ποσοστό μικρότερο από 10% σε σχέση με το συνολικό τους κίνδυνο). Ο κίνδυνος αγοράς των ασφαλιστικών επιχειρήσεων Αναφορικά με τον κίνδυνο αγοράς, ο οποίος αποτελεί περίπου το 39,4% του συνολικού κινδύνου των ασφαλιστικών επιχειρήσεων, αυτό που φαίνεται είναι ότι υπάρχουν μεγάλες διαφοροποιήσεις μεταξύ των ασφαλιστικών επιχειρήσεων (Διάγραμμα IV.8).

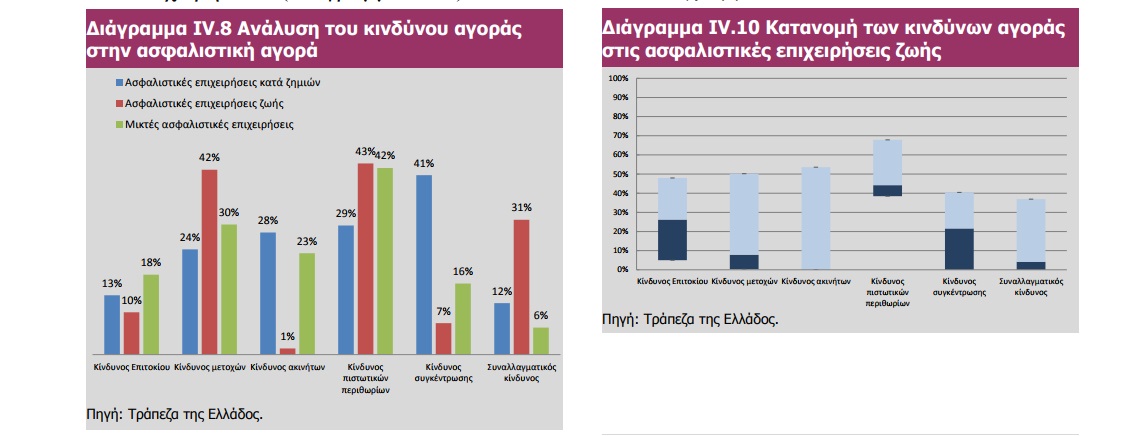

Σε αντίθεση με τις ασφαλιστικές επιχειρήσεις κατά ζημιών, ο μεγαλύτερος κίνδυνος των ασφαλιστικών επιχειρήσεων ζωής είναι ο κίνδυνος μετοχών και πιστωτικών περιθωρίων, οι οποίοι ανέρχονται στο 42% και 43%, αντίστοιχα, ως ποσοστό του συνολικού κινδύνου αγοράς. Επίσης, χαρακτηριστικό είναι ότι ο συναλλαγματικός κίνδυνος για τις επιχειρήσεις αυτές είναι αρκετά αυξημένος καθώς ανέρχεται σε ποσοστό 31%, ενώ ο κίνδυνος ακινήτων είναι σχεδόν μηδενικός.

Σε αντίθεση με τις ασφαλιστικές επιχειρήσεις κατά ζημιών, ο μεγαλύτερος κίνδυνος των ασφαλιστικών επιχειρήσεων ζωής είναι ο κίνδυνος μετοχών και πιστωτικών περιθωρίων, οι οποίοι ανέρχονται στο 42% και 43%, αντίστοιχα, ως ποσοστό του συνολικού κινδύνου αγοράς. Επίσης, χαρακτηριστικό είναι ότι ο συναλλαγματικός κίνδυνος για τις επιχειρήσεις αυτές είναι αρκετά αυξημένος καθώς ανέρχεται σε ποσοστό 31%, ενώ ο κίνδυνος ακινήτων είναι σχεδόν μηδενικός.

Η κατανομή των κινδύνων αγοράς στις ασφαλιστικές επιχειρήσεις ζωής παρατίθεταιΟι ασφαλιστικές επιχειρήσεις μικτής δραστηριότητας παρουσιάζουν μεγάλη ανομοιομορφία ως προς την έκθεσή τους στους κινδύνους της αγοράς. Σε κάθε κατηγορία κινδύνου της αγοράς, υπάρχουν ασφαλιστικές επιχειρήσεις με μηδενική έκθεση όπως και ασφαλιστικές επιχειρήσεις με αρκετά μεγάλη έκθεση.

Η κατανομή των κινδύνων αγοράς στις ασφαλιστικές επιχειρήσεις ζωής παρατίθεταιΟι ασφαλιστικές επιχειρήσεις μικτής δραστηριότητας παρουσιάζουν μεγάλη ανομοιομορφία ως προς την έκθεσή τους στους κινδύνους της αγοράς. Σε κάθε κατηγορία κινδύνου της αγοράς, υπάρχουν ασφαλιστικές επιχειρήσεις με μηδενική έκθεση όπως και ασφαλιστικές επιχειρήσεις με αρκετά μεγάλη έκθεση.

Ενδεικτικός είναι ο κίνδυνος πιστωτικών περιθωρίων, ο οποίος αποτελεί, σε ορισμένες περιπτώσεις, μέχρι και το 99% του συνολικού κινδύνου αγοράς στον οποίο εκτίθενται. Στις επιχειρήσεις αυτές, ο μεγαλύτερος εκ των κινδύνων αγοράς είναι ο κίνδυνος πιστωτικών περιθωρίων, με ποσοστό 42%, και αkολουθεί ο κίνδυνος μετοχών με ποσοστό 30%.

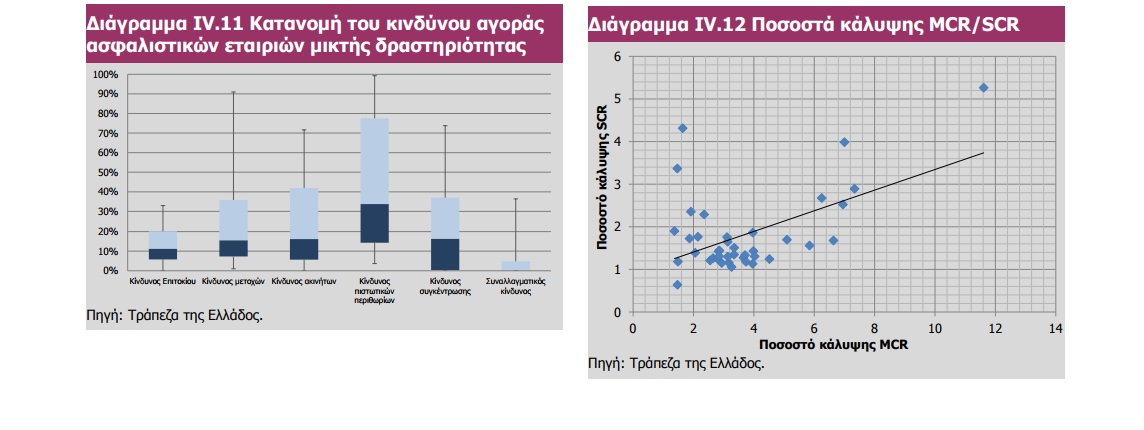

Η κατανομή των κινδύνων της αγοράς στις ασφαλιστικές επιχειρήσεις μικτής δραστηριό- τητας παρατίθεται στο Διάγραμμα IV.11. στο Διάγραμμα IV.10.

Η κατανομή των κινδύνων της αγοράς στις ασφαλιστικές επιχειρήσεις μικτής δραστηριό- τητας παρατίθεται στο Διάγραμμα IV.11. στο Διάγραμμα IV.10.

Η ΦΕΡΕΓΓΥΟΤΗΤΑ ΤΩΝ ΑΣΦΑΛΙΣΤΙΚΩΝ ΕΠΙΧΕΙΡΗΣΕΩΝ

Παρά το δυσμενές οικονομικό περιβάλλον, η ελληνική ασφαλιστική αγορά εμφανίζει επάρκεια κεφαλαίων καλής ποιότητας, καθώς το 92% των επιλέξιμων κεφαλαίων ταξινομούνται στην υψηλότερη κατηγορία ποιότητας (Κατηγορία 1).

Η Κεφαλαιακή Απαίτηση Φερεγγυότητας (SCR) για το σύνολο της ασφαλιστικής αγοράς στις 31.12.2016 διαμορφώθηκε σε 1,73 δισεκ. ευρώ, με τα συνολικά επιλέξιμα ίδια κεφάλαια να ανέρχονται σε 2,72 δισεκ. ευρώ. Επιπροσθέτως, η συνολική Ελάχιστη Κεφαλαιακή Απαίτηση (MCR) διαμορφώθηκε σε 634 εκατ. ευρώ, με τα αντίστοιχα συνολικά επιλέξιμα ίδια κεφάλαια να ανέρχονται σε 2,55 δισεκ. ευρώ.

Η Κεφαλαιακή Απαίτηση Φερεγγυότητας (SCR) για το σύνολο της ασφαλιστικής αγοράς στις 31.12.2016 διαμορφώθηκε σε 1,73 δισεκ. ευρώ, με τα συνολικά επιλέξιμα ίδια κεφάλαια να ανέρχονται σε 2,72 δισεκ. ευρώ. Επιπροσθέτως, η συνολική Ελάχιστη Κεφαλαιακή Απαίτηση (MCR) διαμορφώθηκε σε 634 εκατ. ευρώ, με τα αντίστοιχα συνολικά επιλέξιμα ίδια κεφάλαια να ανέρχονται σε 2,55 δισεκ. ευρώ.