της Βοίβης Γεωργούλια, Property Underwriting στην Interamerican

Η 4η βιομηχανική επανάσταση έχει ήδη ξεκινήσει δημιουργώντας μία νέα πραγματικότητα η οποία μεταβάλλεται ραγδαία σε σύντομα χρονικά διαστήματα. Προκαλεί συνεχείς αναταράξεις σε όλο το εύρος της οικονομικής και κοινωνικής πραγματικότητας ανακατανέμοντας έτσι τον πλούτο μεταξύ ατόμων, επιχειρήσεων και κρατών.

Βοίβη Γεωργούλια

Είναι αρκετά διαφορετική από τις 3 βιομηχανικές επαναστάσεις που προηγήθηκαν λόγω της εκθετικής εξέλιξής της. Εκφράζεται μέσα από την ψηφιακή νέα εποχή (digitalization), το διαδίκτυο των πραγμάτων (internet of things), το διαδίκτυο των πάντων (internet of everything), τη χρήση ανάλυσης δεδομένων (big data analysis), την τεχνητή νοημοσύνη (Artificial Intelligence) καθώς και την χρήση νέων εφαρμογών της νέας τεχνολογίας και αναμένεται να επηρεάσει το σύνολο της οικονομίας δημιουργώντας μαζικές αλλαγές με πολύ γρήγορες ταχύτητες .

Τα αυτοοδηγούμενα οχήματα, τα drones, τα robotics, η τεχνητή νοημοσύνη αλλάζουν και την φύση των εργασιών των ασφαλιστικών Εταιριών σε όλο τους το φάσμα και περιγράφεται σε συντομία ως insuretech.

Σε αυτό το γρήγορα μεταβαλλόμενο περιβάλλον οι παραδοσιακές Ασφαλιστικές Επιχειρήσεις είναι «υποχρεωμένες» να ακολουθούν τις νέες τάσεις της εποχής και να ενταχθούν πλήρως στη νέα ψηφιακή πραγματικότητα. Στόχος των Ασφαλιστικών εταιριών πρέπει να είναι να βελτιώσουν την ποιότητα των υπηρεσιών που προσφέρουν ώστε να κάνουν τη ζωή των πελατών τους ασφαλέστερη και καλύτερη και να προσφέρουν υψηλότερης ποιότητας υπηρεσίες, ταχύτερα και με χαμηλότερο κόστος. Σε διαφορετική περίπτωση κινδυνεύουν να χάσουν σημαντικό μερίδιο αγοράς από τις insure-tech startups.

Ήδη ορισμένες ασφαλιστικές startups έχουν ξεπεράσει το $ 1 δις αποτίμηση όπως για παράδειγμα η Route Insurance και η Oscar.

Ένας από τους κλάδους των Ασφαλιστικών Εταιριών που θα ωφεληθούν από τις εξελίξεις αυτές είναι ο κλάδος Ανάληψης Κινδύνων Περιουσίας και ειδικά οι Underwriters που ασχολούνται με αυτόν.

Παραδοσιακά οι underwriters περνούν πολύ χρόνο στο να συγκεντρώνουν δεδομένα και αναλυτικά στοιχεία για τα προς ασφάλιση αντικείμενα που αφορούν κινδύνους που προέρχονται από το περιβάλλον, πληροφορίες σχετικά με την αξία του ακινήτου, τη δομή ή από την τοποθεσία. Η συγκέντρωση αυτών των απαραίτητων στοιχείων η οποία γίνεται με τους παραδοσιακούς τρόπους κοστίζει σε χρόνο και χρήμα και σε κάθε περίπτωση βασίζεται σε μεγάλο ποσοστό στην διαίσθηση και την εμπειρία του Underwtiter.

Το έργο των underwriters δυσχεραίνεται από τις έντονες κλιματολογικές αλλαγές που παρατηρούνται τα τελευταία χρόνια καθώς αυξάνεται η θερμοκρασία του πλανήτη, η ένταση των πυρκαγιών, τα έντονα φυσικά καιρικά φαινόμενα (πλημμύρες, καταιγίδες, θύελλες κτλ) καθώς επίσης και η ένταση και η συχνότητα των σεισμών.

Οι τεχνολογικές εξελίξεις μας βοηθούν να προβλέψουμε και να αντιμετωπίσουμε σε μεγάλο βαθμό την έλευση αυτών των φαινομένων.

Η Allianz εκτιμά ότι οι μεταβολές του καιρού έχουν αντίκτυπο περίπου στο 3-4% του αμερικανικού ακαθάριστου εγχώριου προϊόντος και το κόστος φτάνει στα $534 δισ.

Ταυτόχρονα, οι κίνδυνοι που προέρχονται από την τοποθεσία μεταβάλλονται καθώς μεταβάλλεται η κοινωνία και η μετακίνηση ή μετεγκατάσταση ορισμένων ομάδων πληθυσμών από/προς συγκεκριμένες περιοχές. Βάσει αυτών των νέων δεδομένων είναι εξαιρετικά δύσκολο για τους παραδοσιακούς Underwriters να μπορούν να κάνουν ασφαλείς και καίριες εκτιμήσεις σε ένα διαρκώς μεταβαλλόμενο περιβάλλον.

Χρησιμοποιώντας όμως εργαλεία τα οποία είναι συνδεδεμένα με τις νέες τεχνολογίες έχουν τη δυνατότητα να βρίσκονται μπροστά από αυτές τις αλλαγές προβλέποντας με μεγάλη πιθανότητα την έλευση αυτών των φαινομένων και ως εκ τούτου να έχουν ένα καλύτερο επίπεδο αποτελεσματικότητας, ακρίβειας, αποφασιστικότητας και τιμολόγησης.

Όπως ήδη έχουμε αναφέρει οι εξελίξεις στην τεχνολογία είναι εκθετικές, άρα δεν μπορείς χρησιμοποιώντας απλές παραδοσιακές μεθόδους του παρελθόντος να προβλέψεις ένα πολύπλοκο μέλλον. Ως εκ τούτου η χρήση της τεχνολογίας και στον κλάδο της Περιουσίας αποτελεί μονόδρομο για τις Ασφαλιστικές Επιχειρήσεις.

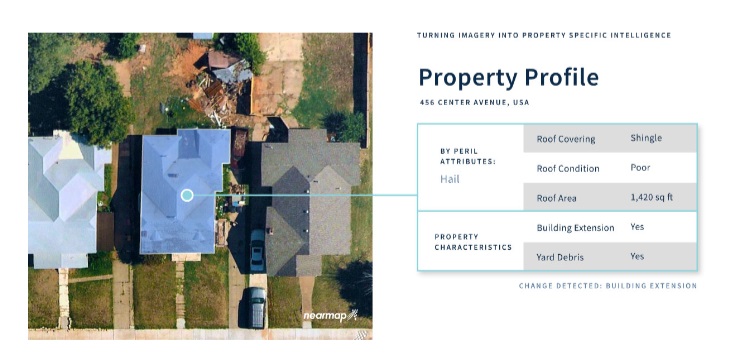

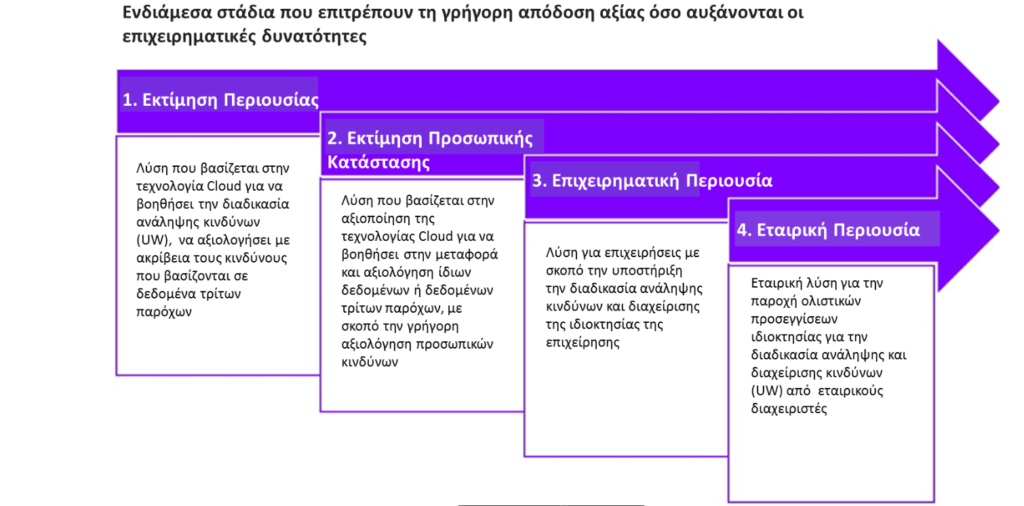

Σε αυτή την κατεύθυνση έχουν ήδη κινηθεί αρκετές Εταιρίες παγκοσμίως. Η αμερικανική εταιρία Accenture είναι μία από αυτές η οποία σε συνεργασία με Underwriters και επενδυτές δημιούργησε ένα «έξυπνο» εργαλείο. Ονομάζεται “Property Evaluator” και είναι σχεδιασμένο έτσι ώστε όχι να αντικαταστήσει αλλά να βοηθήσει τον underwriter ώστε να είναι γρήγορος και αποτελεσματικός στην εκτίμησή του. Να μπορεί να αναγνωρίζει την έκθεση σε βασικούς και συμπληρωματικούς κινδύνους και να έχει πλήρη πληροφόρηση.

Η λύση αυτή βασίζεται σε τεχνολογία cloud και μπορεί να παρέχει:

- Παραμετροποιήσιμες προειδοποιήσεις για την ανάληψη βασικών και συμπληρωματικών κινδύνων περιουσίας όπως πυρκαγιά, πλημμύρα, καταιγίδα, θύελλα, χιόνι, χαλάζι, παγετός, σεισμός, καθώς και πληροφορίες σχετικά με την αξία, τη δομή και την εγγύτητα ή τη γενικότερη ευρύτερη περιοχή.

- Περισσότερα από 100 διαφορετικά στοιχεία δεδομένων τρίτων παρόχων.

- Διαδραστικούς χάρτες και εικόνες.

- Εκτιμήσεις για εμπορικά και βιομηχανικά κτίρια και κτίρια κατοικιών κάθε είδους κατασκευής.

Βασίζεται στη φιλοσοφία: “Το μέλλον είναι τώρα”. Το συγκεκριμένο εργαλείο έχει σχεδιαστεί έτσι ώστε να μπορεί να ενταχθεί στο μηχανογραφικό σύστημα των Ασφαλιστικών Εταιριών ή να χρησιμοποιηθεί ανεξάρτητα και να υποστηρίζει μεταφορτώσεις του προγράμματος ιδιοκτησίας από το Excel.

Οι Ασφαλιστικές Εταιρίες θα πρέπει να αρχίσουν πλέον να αντιλαμβάνονται ότι «κάθονται» σε ένα χρυσορυχείο δεδομένων.

Τα δεδομένα που θα πρέπει να «κουμπώσουν» σε ζημιές, να αποθηκεύσουν και να αναλύσουν, επίσης μεταβάλλονται. Αυξανόμενα θα είναι κάτι σαν τα social media της Ασφαλιστικής. Δεδομένα προερχόμενα είτε από τους πελάτες είτε από τους πραγματογνώμονες όπως για παράδειγμα φωτογραφίες ή οπτικοακουστικό υλικό από αιτούντες αποζημίωση και σύντομα από άλλες έμμεσες πηγές όπως για παράδειγμα «έξυπνα» αυτοκίνητα και «έξυπνα» σπίτια.

Σε συνδυασμό με την διαίσθηση και την ικανότητα του underwriter, η χρήση της τεχνολογίας και της υψηλής ανάλυσης δεδομένων θα κάνει το Underwrtiting πιο φτηνό, θα μειώσει το ρίσκο για την Ασφαλιστική Εταιρία, θα αυξήσει την ταχύτητα ανταπόκρισης και εντέλει θα μπορέσει να μας δώσει μια πλήρη εικόνα της έκθεσης στον αναλαμβανόμενο κίνδυνο.

Η εποχή που το Underwriting βασιζόταν στο ένστικτο τελειώνει και ο ρόλος των ανθρώπων που εργάζονται στο συγκεκριμένο χώρο αλλάζει με ταχύτατους ρυθμούς. Η ύπαρξη και η αξιοποίηση της μεγάλης ποσότητας δεδομένων, μπορεί να εφαρμοσθεί στην προληπτική διαχείριση των κινδύνων και να οδηγήσει σε μία πολιτιστική αλλαγή της παραδοσιακής προσέγγισης που μέχρι σήμερα είχε ο Underwriter. Οι επαγγελματίες σήμερα ζητείται να αλλάξουν τον τρόπο με τον οποίο προσεγγίζουν τους κινδύνους, διαχειρίζονται τα χαρτοφυλάκιά τους και πουλούν τα προϊόντα τους.

Η άριστη εκτέλεση της διαδικασίας Underwriting σύντομα θα απαιτεί την ανάπτυξη νέων ικανοτήτων ώστε να ανταποκρίνεται στις απαιτήσεις του νέου εξελισσόμενου μοντέλου Underwriting λόγω της τεχνολογίας. Όλα αυτά θα οδηγήσουν στην βελτιστοποίηση της εμπειρίας του συνεργάτη και του πελάτη. Θα προσθέσουν αξία στον πυρήνα των Ασφαλιστικών Εταιριών εφόσον θα γίνεται επιλογή «καλύτερων κινδύνων», μείωση των εξόδων της ασφαλιστικής εταιρίας, μείωση κόστους για τους πελάτες και αύξηση της ικανοποίηση τους.

Πηγή: Ασφαλιστικό Marketing Μαΐου 2019

.gif?rand=4428)